Das war eine starke Woche. Mit 6.16% Gewinn schafft der S&P500 seine bisher beste Börsenwoche in 2022. Die anderen Indizes sind ähnlich stark. Meine Depots können ebenfalls ordentlich zulegen und verzeichnen mit insgesamt 54.928,55 EUR Gewinn eine Rekordwoche.

Die Marktampel kann sich in einigen Punkten verbessern, bleibt aber weiterhin auf gelb.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

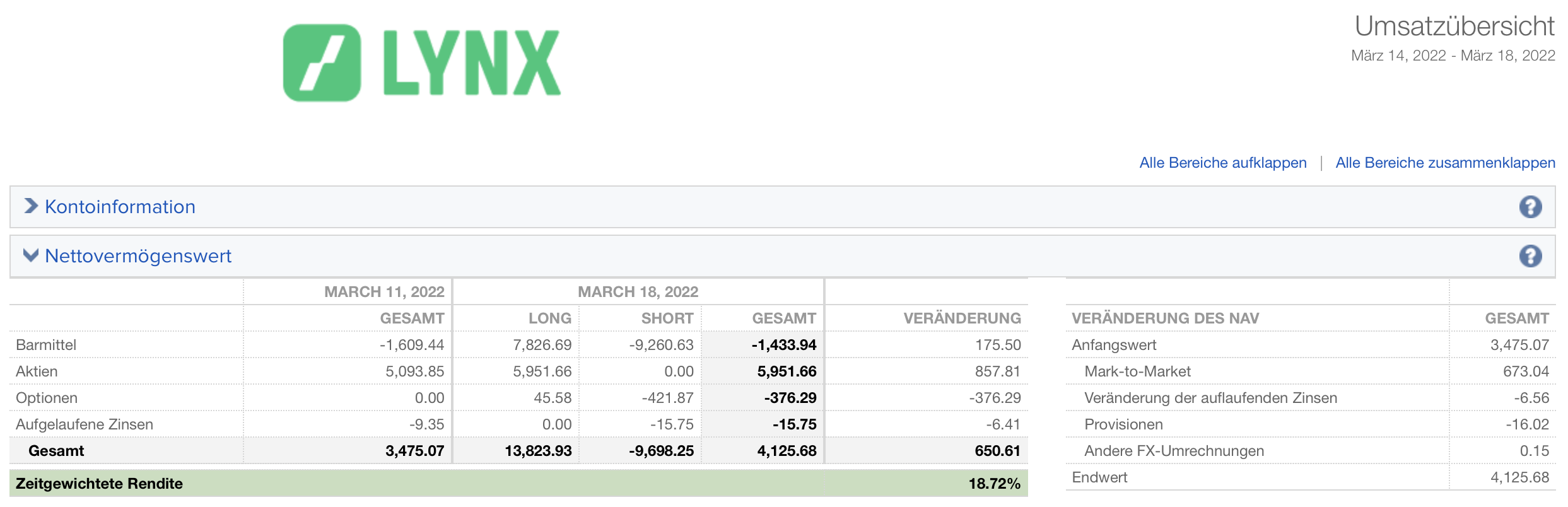

Tradingdepot1 (Wheel)

Die Märkte spielen befreit auf und auch ARKK kann um sagenhafte 18.33% zulegen. Das kommt meinem Tradingdepot1 zugute und so können 650,61 EUR Gewinn verzeichnet werden, 18.72%. Der neue Depotwert beträgt 4.125,68 EUR. Die Cushion ist mit 50.6% allerdings etwas gesunken. Offene Prämien für die kommende Woche sind mit 353 USD sehr hoch, was aber daran liegt, dass ein BearCallSpread im Geld eröffnet wurde (gerollt von letzter Woche).

Durch die Kopplung an den ARKK ETF und den geringeren Cashbestand hat das Depot einen „eingebauten“ Hebel. Bisher war das in den Wochenperformances deutlich zu sehen, sowohl nach oben als auch nach unten. Weshalb hat das Depot diese Woche also nur leicht besser abgeschnitten als ARKK?

Das liegt am gehandelten BearCallSpread. Dieser bringt zusätzliche Prämie in ruhigeren Börsenzeiten, gerät aber unter Druck, wenn ein Wert dermassen stark nach oben explodiert. So war der Gewinn in dieser Woche quasi bei 60 USD gecapped. Darüber wurden die im ETF entstandenen Gewinne bis 64 USD vom BearCallSpread gefressen. Das führt für den Moment zu einer geringeren Performance, als eigentlich möglich gewesen wäre. Langfristig glättet die stetige Prämieneinnahme die Performancekurve dafür.

Die hohe Prämie für kommende Woche ist durch das Rollen des BearCallSpread erklärbar. Von ursprünglich Strike 60 USD im Short Call wurde nun auf Strike 62 USD gerollt. Noch immer deutlich im Geld, aber immerhin etwas näher am aktuellen Kurs.

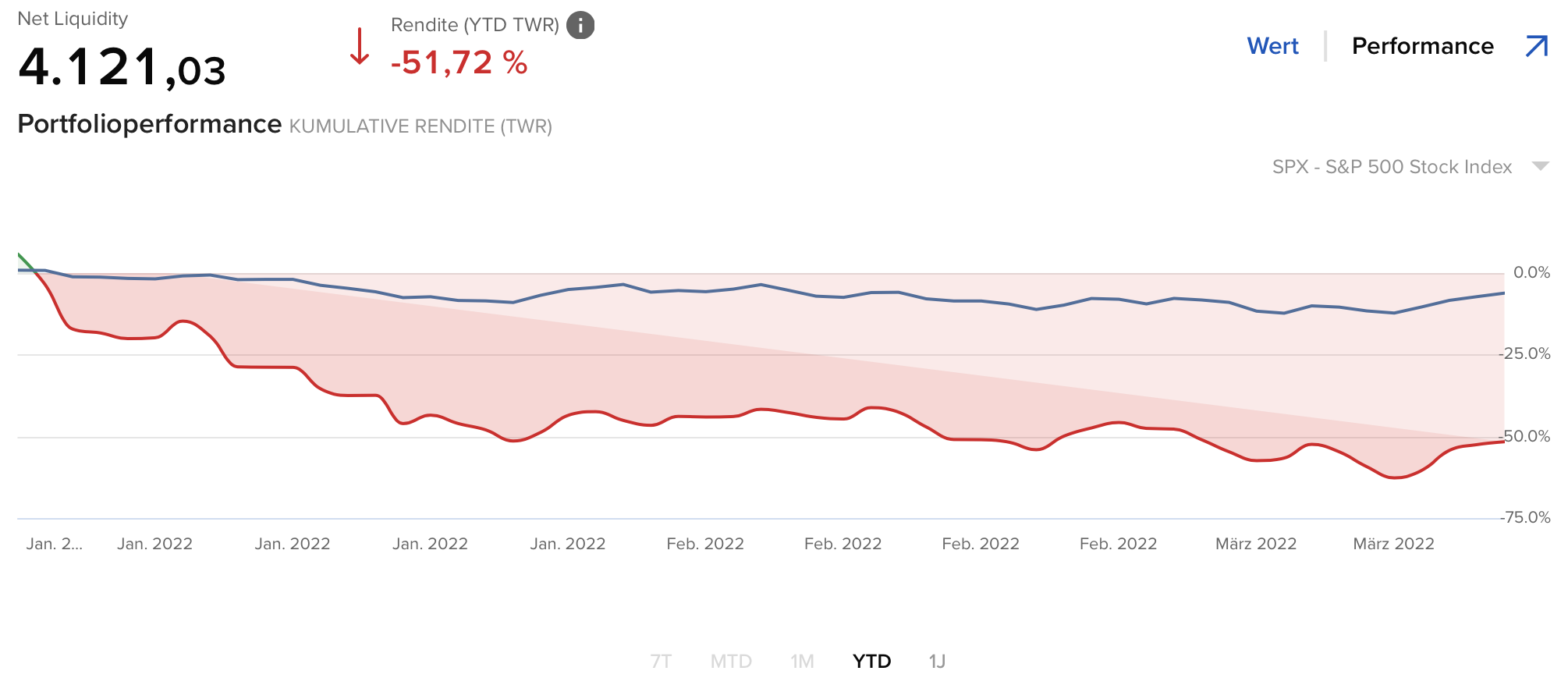

18% Gewinn in nur einer Woche hören sich zwar toll an, blickt man aber auf die bisherige Jahresperformance hat sich noch nicht allzu viel getan. Es ist noch ein weiter Weg aus der Misere. Ein erster Schritt könnte gemacht sein.

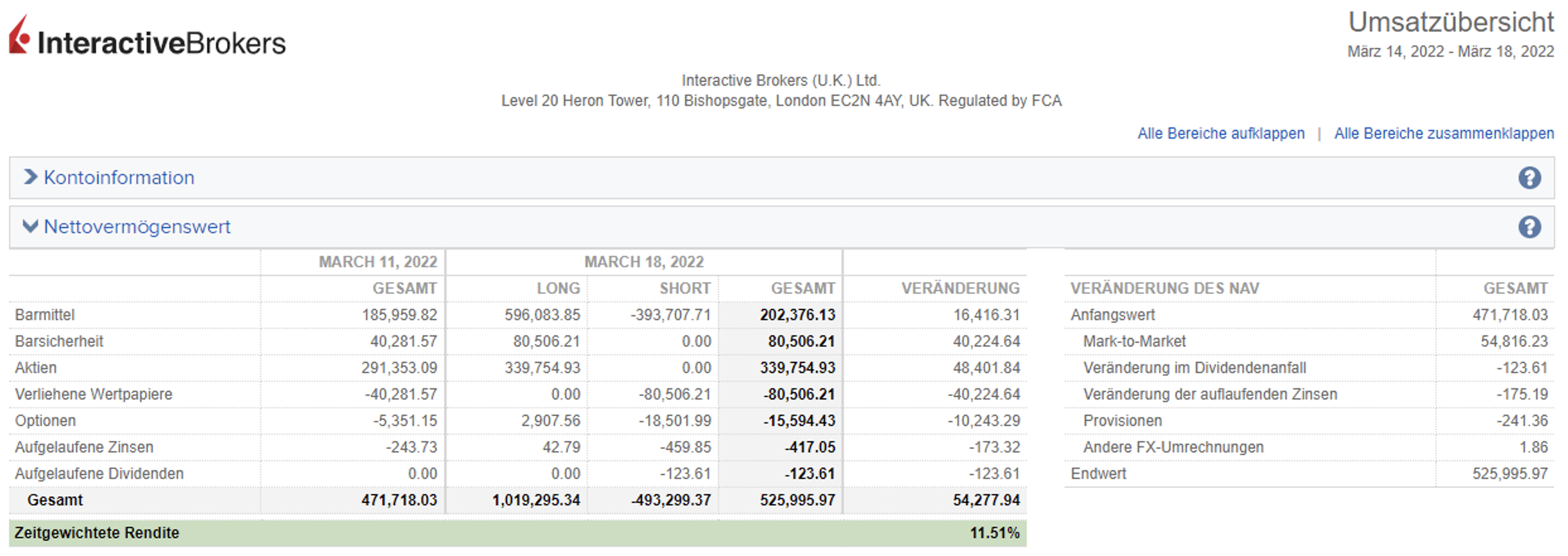

Tradingdepot2 (Basic Income Strategie und Wheel)

Auch das Tradingdepot2 kann von der extrem starken Marktbewegung profitieren. Insgesamt 54.277,94 EUR kamen im Wochenvergleich dazu. Das entspricht 11.51%. Ein Rekord! Der neue Depotwert ist 525.995,97 EUR. Die Cushion ist auf 76.6% gestiegen. Offene Prämien für die kommenden Wochen sind mit 15.418 USD weiterhin recht hoch.

Ähnlich wie im Tradingdepot1 waren die Gewinne nach oben durch zahlreiche BearCallSpreads gecapped. Einige davon wurden gerollt nach oben und mit Verfall nächste Woche, wodurch die erneut hohen Prämien von 15.4kEUR erklärbar sind. Erfreulich ist, dass einige gerollte Short Puts durch den starken Anstieg nun wertlos verfallen sind und das Depot somit wieder einiges an Margin freigegeben hat (sichtbar an der gestiegen Cushion von letzte Woche 70% auf diese Woche 76%). Trotzdem ist es auch hier noch ein weiter Weg für eine Vielzahl der Depotpositionen aus dem letzten Jahr.

Freude macht mir weiterhin die Basic Income Strategie, auf die ich vor allem jeweils die neuen Trades ausrichte. Inzwischen habe ich 160 Trades mit diesem Regelwerk abgeschlossen, was einiges an Zahlen bietet für eine erste Indikation zur Profitabilität der Strategie. Einige Kennzahlen:

- von 160 Trades wurden 113 positiv beendet. Das entspricht einer Trefferquote von leicht über 70%

- Positive Trades brachten im Durchschnitt einen Gewinn von 185 USD, negative Trades hingegen -238 USD im Durchschnitt.

- Das ergibt zwar „nur“ ein Verhältnis von Gewinner zu Verlierer von 0.77:1, durch die hohe Trefferquote ist die Strategie dennoch hochprofitabel.

- Der Erwartungswert pro Trade liegt bei ordentlichen 0.24.

Ebenfalls interessant: ca. 30% der eingenommenen Prämie wird tatsächlich als Gewinn realisiert. Das ist insofern spannend, weil ich (wenn diese Quote sich bei 30% einpendelt) recht gut berechnen kann, wieviele Trades ich für ein Wochenziel von ca. 0.5% des Depotwertes machen müsste. So sind für kommende Woche die offenen Prämien der Basic Income Strategie bei 3.095 USD. Davon ca. 30% sind gut 1k USD. Die Marginbelastung ist aktuell nur rund 28kUSD für diese Trades. Möchte ich also ca. 0.5% des Depotwerts als Gewinn realisieren pro Woche (500kUSD Depot * 0.005 = 2.5kUSD pro Woche), müsste ich die Grösse der Trades aktuell nur auf das ca. 2.5fache anpassen und hätte trotzdem nur 70kUSD Marginbelastung. Von Zeit zu Zeit werde ich obige Werte überprüfen, ob sie sich bei den aktuellen Zahlen einpendeln/bestätigen.

Die Performance der realisierten Trades sieht gut aus. Vor allem, wenn man bedenkt, dass die Strategie in jetziger Form erst ab dem ca. 70. Trade startet. Nach weiteren Underlyings habe ich letzte Woche Ausschau gehalten. Neu aufgenommen wurden EEM und HYG. UCO und USO werde ich beide beobachten, in den meisten Fällen aber wohl USO handeln, weil die Liquidität deutlich besser ist als in UCO. Noch immer stehe ich gefühlt eher am Anfang der Strategie, werde aber weiter Live-Trades machen und die Kennzahlen im Blick behalten. Nach aktuellem Stand sehr vielversprechend!

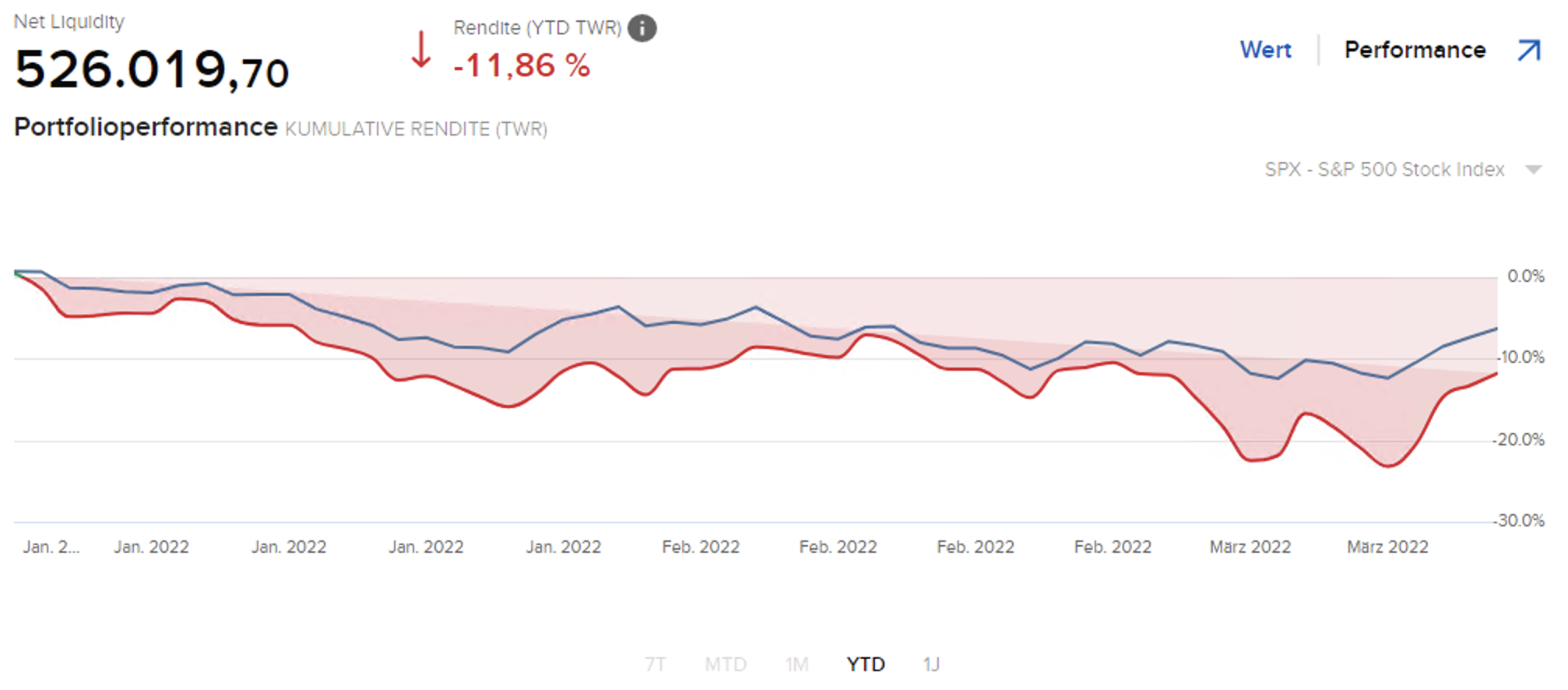

Einen guten Sprung nach oben hat auch die Performancekurve gemacht. Mit fast 12% Verlust auf Jahressicht gibt es aber weiterhin einiges zu tun. Wobei… mehr als die Märkte machen lassen, kann ich ohnehin nicht. Es wird sehr auf die kommende Woche ankommen. War letzte Woche nur ein kurzer Short-Squeeze, oder ist es der Beginn einer neuen Aufwärtsbewegung?

Marktampel (gelb)

Diese Frage kann leider auch die Marktampel nicht beantworten. Das Bild hellt sich etwas auf. Zwar ist die Ampel weiterhin gelb, hat sich aber in einigen Punkten verbessert (neu 10 grün, vorher 9; neu 17 gelb, vorher 14; neu 7 rot, vorher 12).

Hervorzuheben ist diese Woche der Fear&Greed Index, der stark angestiegen ist auf mittlerweile 37. Damit notiert er „nur“ noch in „Fear“. Lieber hätte ich weiterhin eine „Extreme Fear“.

TRAN und UTIL sehen dafür beide gut aus. TRAN steigt deutlich. UTIL steigt kaum. In einem der vorherigen Berichte wies ich schon auf die Besonderheiten des Transportation Index und des Utility Index und ihrer jeweiligen Deutung hin.

Stoppen werde ich die Beobachtung des VXX und ebenfalls handelte Strategien auf den VXX. Diese Woche wurde eine Änderung im Aufbau bekannt gemacht, welches quasi keine Kopplung des VXX an den VIX mehr garantiert. Aus diesem Grund wird der VXX für Strategien uninteressant. Alternativen gibt es aber.

Ausserdem erwähnenswert ist, dass die FED die Zinsen wie angekündigt am Mittwoch tatsächlich angehoben hat. Die Reaktion des Marktes ist extrem positiv, d.h. Zinssorgen sind vielleicht bereits weitgehend eingepreist. Falls dem so ist, könnte es tatsächlich der Beginn einer neuen Aufwärtsbewegung sein. Ausschliessen würde ich allerdings auch nicht einen erneuten Abverkauf in der kommenden Woche. Wie immer gilt, ich habe keine Ahnung. Anstatt wild zu spekulieren, versuche ich mich lieber an klare Regelwerke zu halten, die ihre Profitabilität über Dauer bewiesen haben und rational belegbar sind.