Natürlich gab es auch diese Woche wieder neue Allzeithochs. Es ist schon bald langweilig dies wöchentlich zu erwähnen. Könnte man meinen. Vorsicht, das als normal anzuschauen und zu erwarten. In meinen Depots gibt es diese Woche eine rote 0 mit insgesamt -230,43 EUR Verlust.

Die Marktampel bleibt auf gelb. Wie schon seit Beginn des Blogs. Weshalb ich die Marktampel dennoch weiter führe, beschreibe ich weiter unten.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (langfristige Aktien Buy & Hold + Wheel)

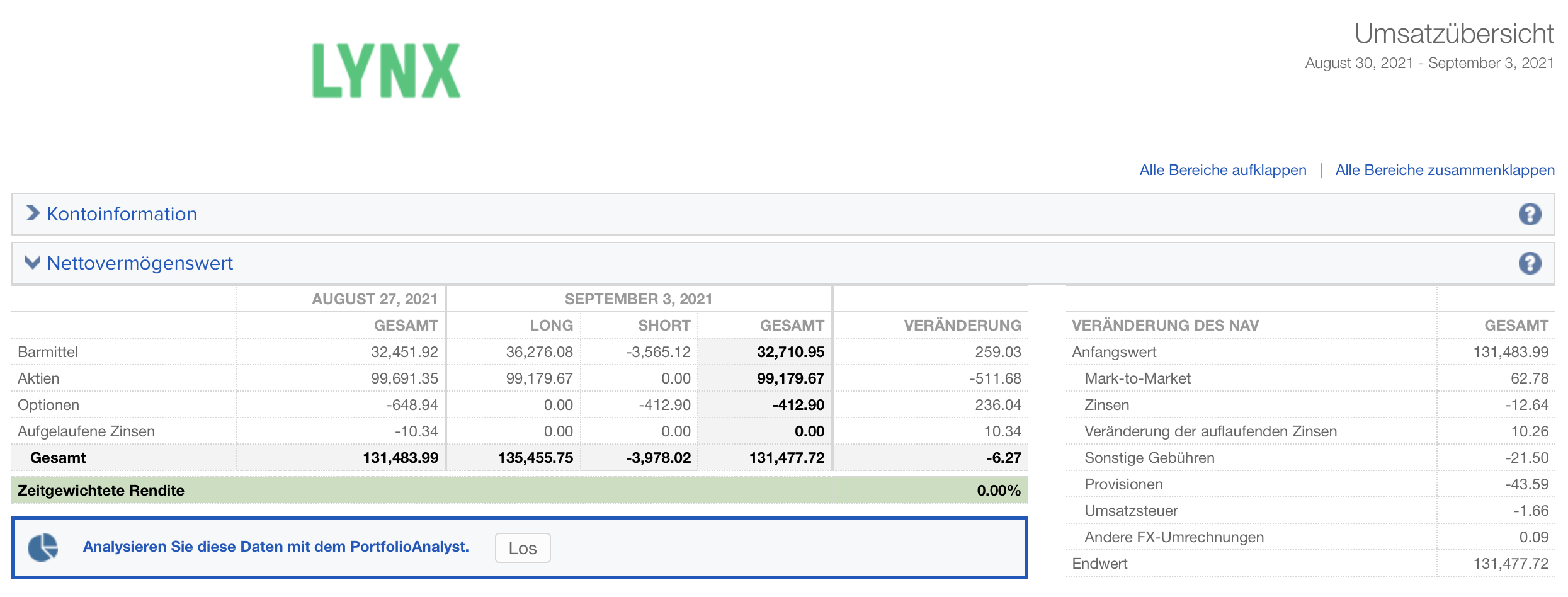

Im Tradingdepot1 wurde diese Woche ein Kaffee (schweizer Preise 😉 ) verloren mit -6.27 EUR Verlust. Das entspricht 0.00% des Depotwertes von 131.477,72 EUR. Die Cushion ist mit 81% unverändert hoch. Neue Prämien sind mit 419 USD recht niedrig, vor allem weil ein Teil davon mit 2 wöchiger Restlaufzeit aufgenommen wurde.

Besonderheiten gab es keine im Depot in dieser Woche. Ganz langweilig wurde am Freitag Abend wieder für wenige Minuten gehandelt. Dabei wurde der Covered Call auf IWM erneut aufgenommen und ebenfalls ein Covered Call auf die Position RIDE.

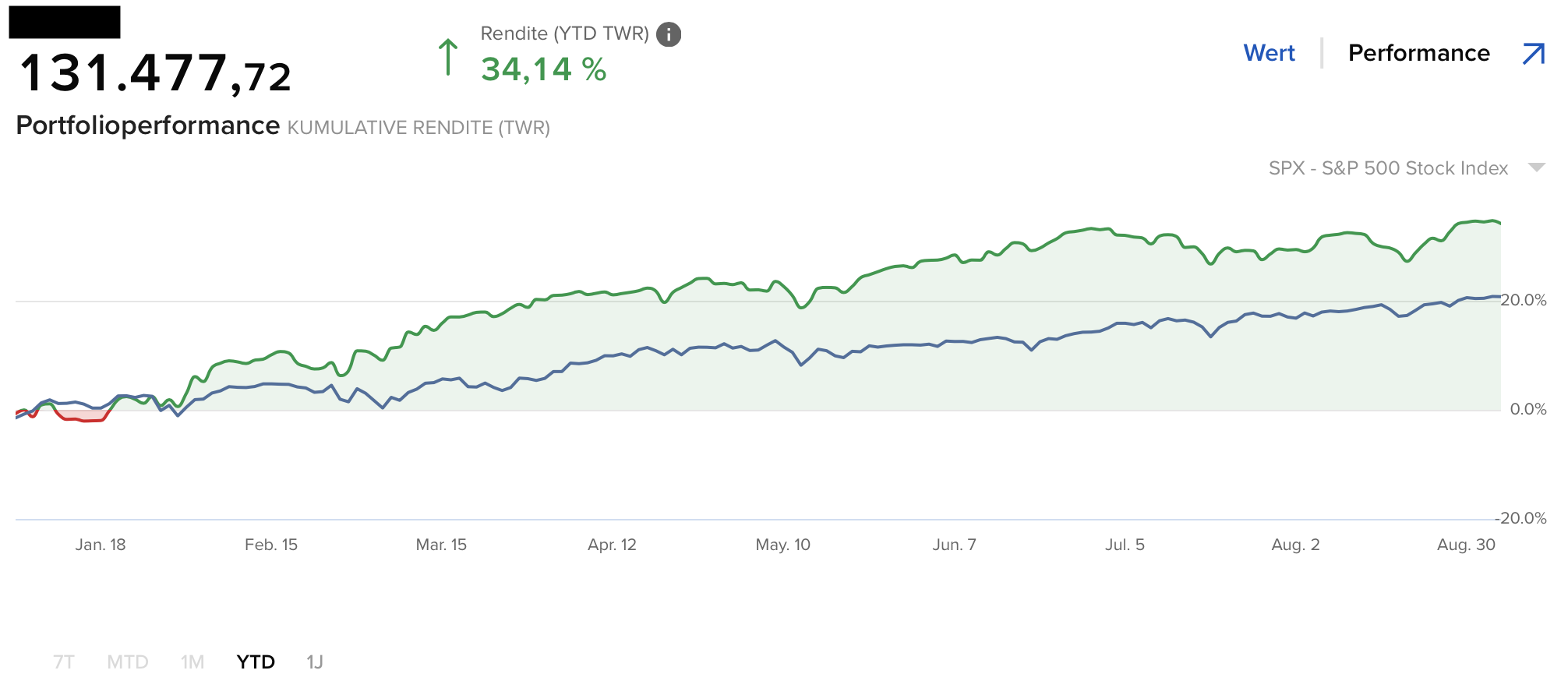

Die bisherige Jahresperformance ist quasi unverändert zur Vorwoche und ich bin weiterhin voll zufrieden mit dem Verlauf. In den kommenden Wochen werden hoffentlich die Trades auf IWM und RIDE beendet werden können. Dann werde ich neu überlegen müssen, wie das freie Kapital dann anzulegen ist. Es gibt verschiedene Möglichkeiten.

Tradingdepot2 (Earnings und Wheel)

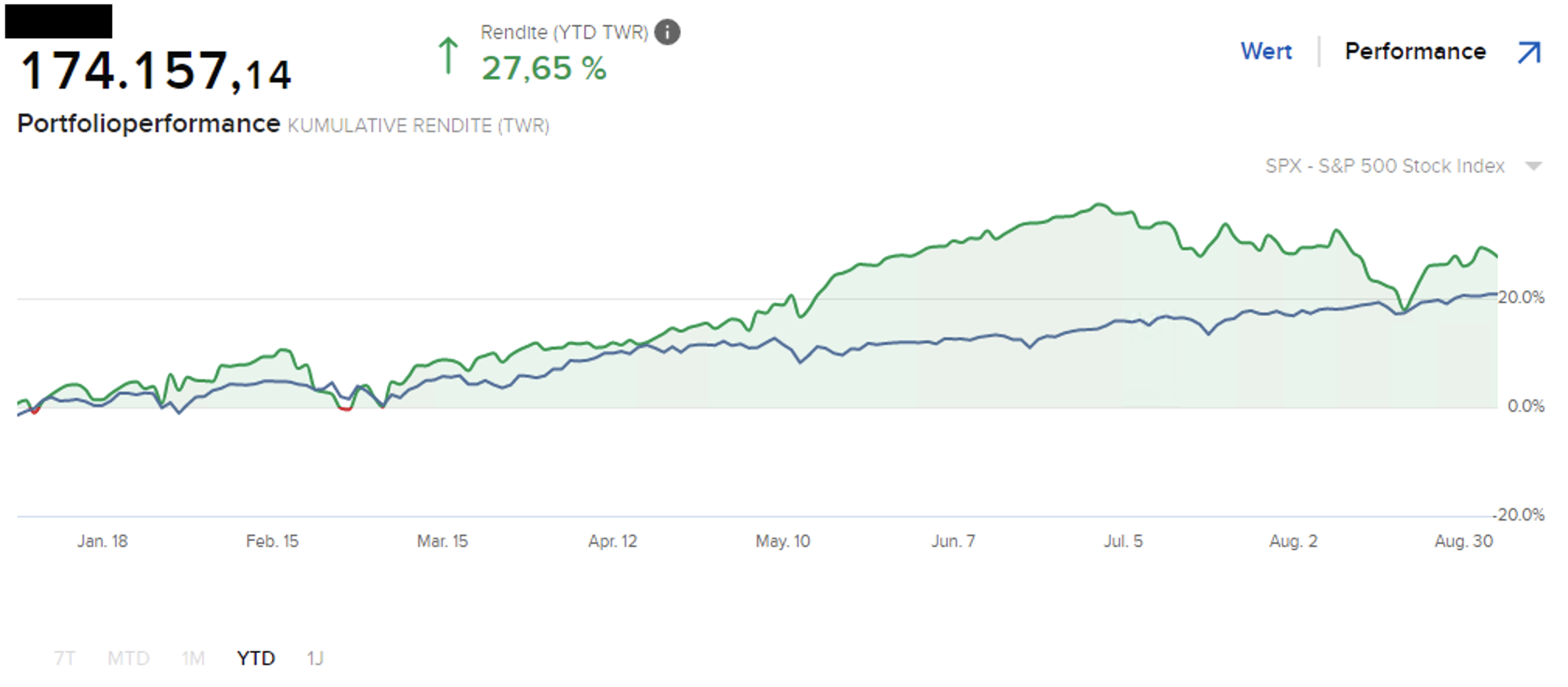

Einige mehr Kaffees Verlust gibt es im Tradingdepot2. Mit -224,16 EUR Verlust aber noch immer sehr moderat. Das entspricht -0.13% und führt zu einem neuen Depotstand von 174.157,14 EUR. Die Cushion ist mit 60% minimal gestiegen. Neue Prämien sind mit 1.043 USD in Ordnung, hier allerdings auch nicht ganz sauber für die nächste Woche, weil ein Covered Call auf RIDE mit 2-wöchiger Restlaufzeit aufgenommen wurde.

Nach dem starken Gewinn in der letzten Woche, ist das aktuelle Wochenergebnis völlig in Ordnung. Zudem schwankt das Depot und stand am Mittwoch noch bei über 178kEUR. Es kann zur Zeit schnell gehen. In beide Richtungen.

Zahlreiche Earnings wurden wieder in KW35 gehandelt (FUTU, NTES, ZM, CRWD, AMBA, CIEN, OKTA, FIVE, CHWY, SIG, AVGO, DOCU, MDB) und dabei ausschliesslich Gewinne verbucht (insgesamt 1.307 USD). Zwischenzeitlich waren die Trades auf ZM und FIVE unter Druck, konnten sich aber bis Donnerstag bzw. Freitag dann doch noch gut erholen. Die Positionsgrössen waren mit Ausnahme von FIVE sehr überschaubar gewählt, weil nicht alle Kriterien perfekt erfüllt wurden für einen guten Earnings-Trade. Insofern bin ich mit dem Ergebnis überaus zufrieden.

Ein weiterer Wheel-Trade ging auf TSM zu Ende. Hier der Verlauf im Detail:

- am 14.07.2021 wurde ein Short Put (nur 1 Kontrakt) mit Strike 120 auf TSM eröffnet als Earnings-Trade.

- Nach den Zahlen verlor TSM deutlich und der Strike wurde gerissen. Am 17.07.2021 fand die Einbuchung von 100 Aktien zu 120 USD statt.

- Über die nächsten Wochen wurden wöchentlich Covered Calls geschrieben. Gesamte Einnahmen der Prämien aus dem Short Put und den Covered Calls ist 272 USD.

- Am 04.09.2021 wurden die 100 Aktien wieder zu 120 USD ausgebucht.

- 272 USD Prämie entspricht 2.27% Rendite (gerechnet auf die volle Cashposition von 12k USD; 100 Aktien * 120 USD = 12.000 USD) in knapp 7 Wochen.

2.27% in 7 Wochen ist sicher keine fantastische Überrendite. Dennoch bin ich sehr zufrieden, denn ein weiterer unter Druck geratener Trade geht damit sogar mit Gewinn zu Ende. Die Regel „Verliere kein Geld“ ist damit mal wieder voll erfüllt.

Das Depot ist weiterhin im Drawdown. Kein Problem. Es werden weiter fleissig und kontinuierlich Prämien über Earnings-Trades und Covered Calls eingenommen. Damit ist es nur eine Frage der Zeit, bis die Einnahmen durch Prämien kürzerfristige Bucherverluste übersteigen. Zudem kann es einen ordentlich Push geben durch Kursanstiege in den eingebuchten Aktien. Alles gut und solange die bisherige Jahresperformance über der des S&P500 liegt, bin ich sowieso zufrieden.

Marktampel (gelb)

Nachdem die Marktampel letzte Woche nur knapp an einem grün-Status vorbei geschrammt ist, „verschlechtern“ sich diese Woche wieder einige Kriterien, so dass es ein eindeutigeres gelb ist.

Besonders auffällig finde ich keines der Kriterien und möchte stattdessen eine Auswertung meiner Marktampel teilen. Denn seit Monaten steht die Ampel auf gelb und man könnte die Berechtigung / Mehrwert der Marktampel in Frage stellen. Ein paar Fakten:

- die Marktampel führe ich seit August 2018, also mittlerweile 3 Jahre, fast 160 Einträge.

- Seitdem beobachte ich wöchentlich rund 30 Kriterien. Einige sind seit Start weggefallen, weil keine Daten mehr vorliegen oder ich sie nicht mehr sinnvoll halte. Andere Kriterien sind dafür aber hinzugekommen.

- Auch wenn ich mit den verschiedenen Kriterien versuche mir ein möglichst objektives Bild von den Märkten zu verschaffen, ist die letztliche Beurteilung doch recht subjektiv. Nicht jedes Kriterium ist eindeutig mit Ja/Nein zu beantworten und auch beim Gesamtergebnis (grün / gelb / rot) habe ich teilweise eine subjektive Einschätzung vorgenommen.

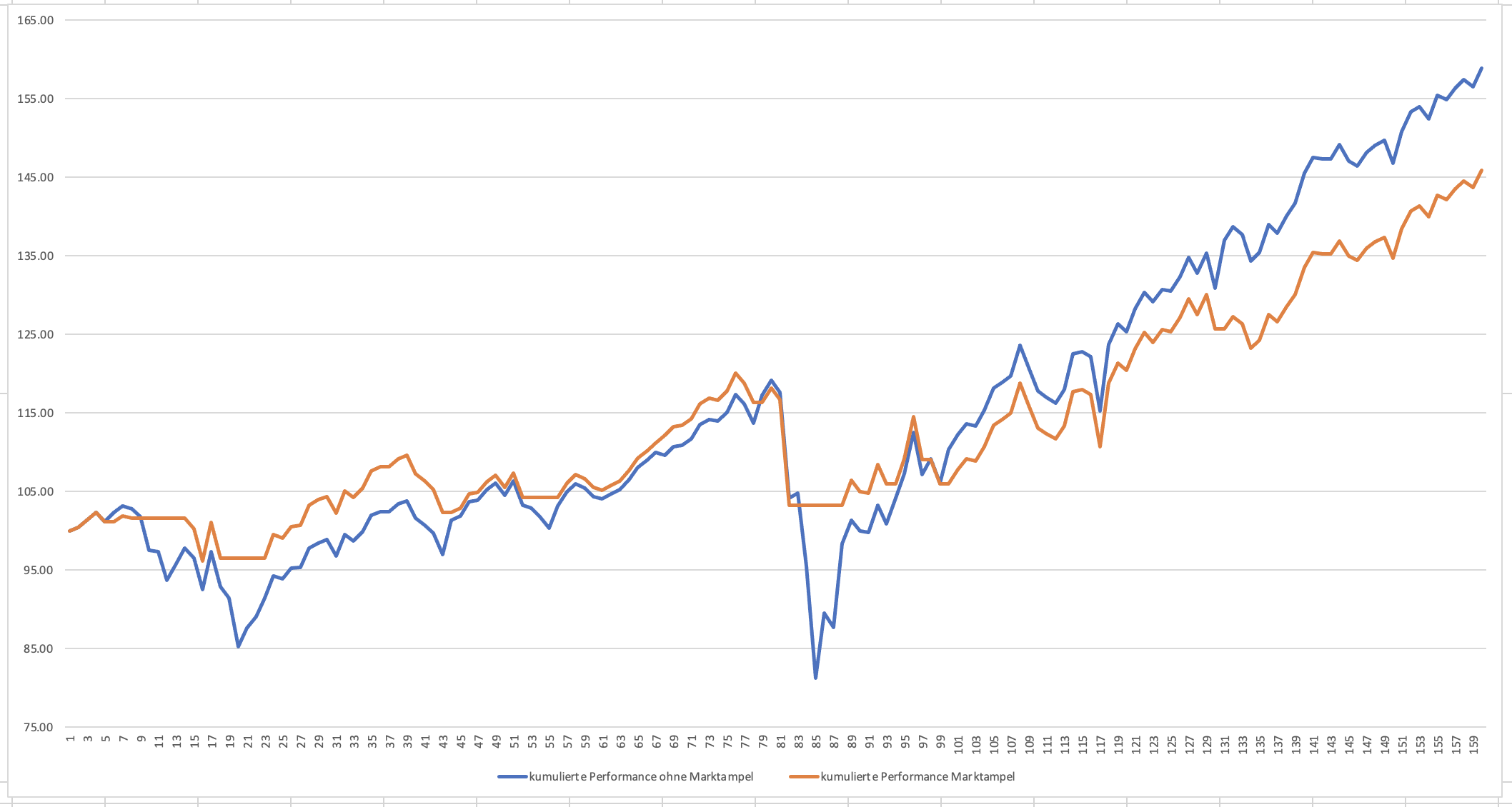

Seit August 2018 ist der Vergleichsindex S&P500 via reines Buy & Hold Investment um 58.88% gestiegen (Stand 01.09.2021). Ein stolzes Ergebnis und sicher aussergewöhnlich. Wir befinden uns in einem starken Bullenmarkt seit 3 Jahren. Die Rendite der Marktampel kommt lediglich auf 45.83%, schneidet auf den ersten Blick also deutlich schlechter ab. In den letzten Monaten ist die Entwicklung identisch, weil ich bei einer gelben Ampel im Modell investiert bleibe.

Interessanter wird es, wenn man auch den zwischenzeitlichen Drawdown mitberücksichtigt. Ohne Marktampel sind das rund 35%. Mit Marktampel nur ca. 15% in der Spitze.

Man könnte also theoretisch mit der Marktampel einen Hebel 2 verwenden, würde in der Spitze trotzdem nur knapp den max. Drawdown von >30% erreichen und hätte aber 90% Rendite statt 58%. So macht die Marktampel dann schon deutlich mehr Sinn.

Insofern kann die Marktampel schon helfen die weniger riskanten Phasen zu identifizieren, in denen man Vollgas geben kann. In riskanten Phasen kommt man nicht ohne Drawdown raus (und auch erst später wieder rein), hat aber die Kurve etwas geglättet.