Die lang ersehnte und erwartete Korrektur kam diese Woche. Die Märkte verlieren in allen Indizes. Der S&P500 gibt -2.27% nach. Für meine Depots hatte ich darauf gewartet. Umso ärgerlicher, dass ich von der Korrektur zwar profitieren konnte, durch zwei Tradingfehler kam dennoch ein grosser Verlust auf Wochensicht zustande in Höhe von insgesamt -28.497,62 EUR. Autsch.

Die Marktampel verliert einiges von der Stärke, bleibt aber noch ganz knapp grün.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1

Das kleine Depot verliert auf Wochensicht -354,32 EUR, umgerechnet -4.59%. Der Depotstand steigt dennoch auf 8.961,15 EUR aufgrund einer Einzahlung (mehr dazu gleich). Die Cushion ist mit 73,32% gut. Offene Prämien sind 513 USD.

Seit Monaten läuft das kleine Depots seitwärts. Und aufgrund der geringen Kapitalisierung war auch kein Spielraum für weitere Trades. Das hat mich genervt. In dieser Woche habe ich deshalb eine Einzahlung über 5.000 EUR vorgenommen. Die Idee ist damit kurzfristige Trades auf den SPX zu machen mit 0DTE-Strategien.

Dabei sind die Bedindungen im kleine Depot dafür nicht ideal. Die Provision ist relativ hoch (deutlich höher als bei InteractiveBrokers). Und noch immer ist der Spielraum nicht super gross. Dennoch möchte ich das als weiteres kleines Experiment starten. Im besten Fall kann ich zeigen, dass der aktive Handel auch für kleinere Depots gewinnbringend sein kann.

Gestartet bin ich am Freitag mit einem ersten Trade. Und, wie sollte es anders sein beim ersten Echtgeld-Trade, wurde dieser am Abend ausgestoppt. Gestartet ist diese Strategie dadurch mit -371,80 USD. Unerwartet, aber Freitag war generell ein schwieriger Tag für 0DTE. Alles ok.

Die anderen Positionen mit ARKK, UNG und SQQQ bleiben derweil im Depot und werden weiter gemanagt.

Ich bin gespannt, wie sich das Depot weiter entwickeln wird. Die zusätzliche Strategie wird etwas Aufwand erfordern. Vermutlich werde ich nicht täglich Gelegenheit haben dort zu handeln, dennoch möchte ich es probieren.

Tradingdepot2

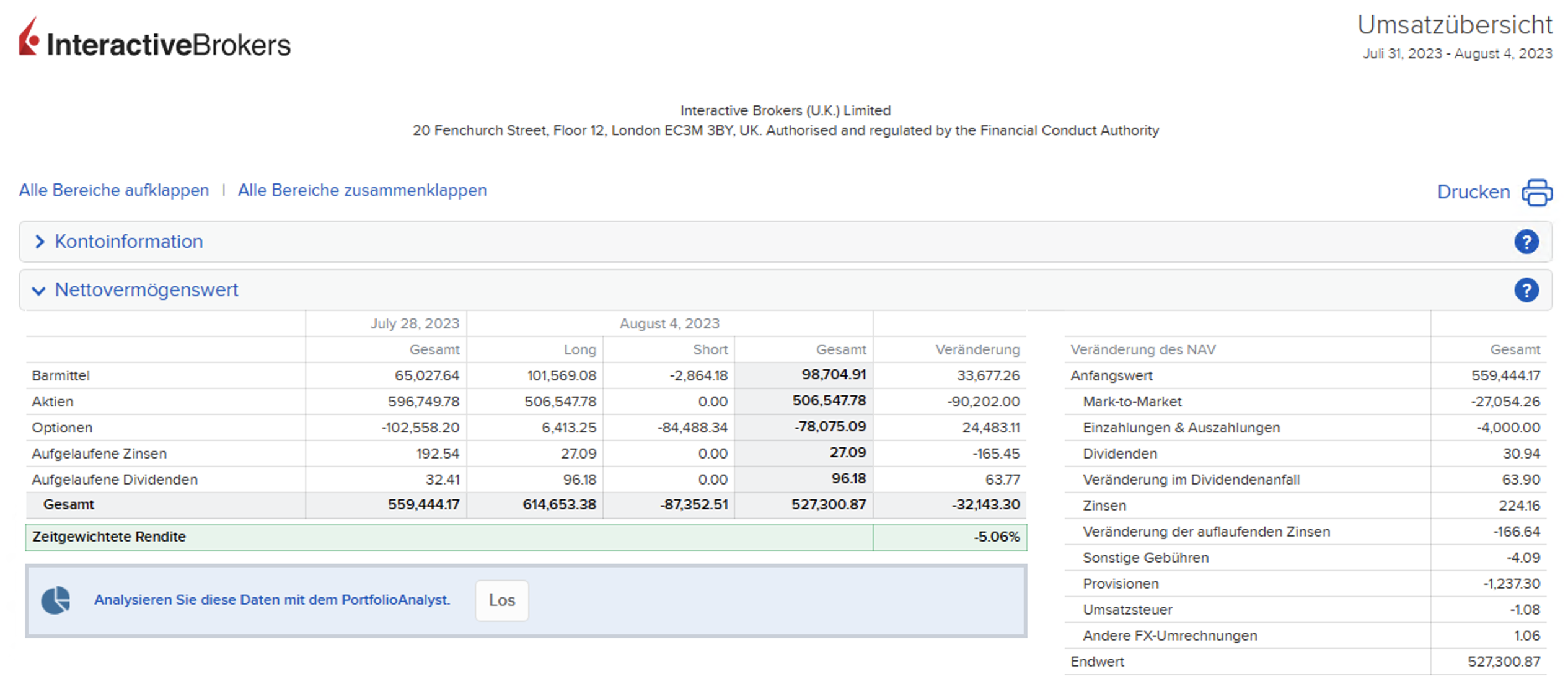

Sehr frustrierend ist der Wochenabschluss im grösseren Depot. Vermeldet werden muss ein Verlust von -28.143,30 EUR, umgerechnet -5.06%. Das Depot fällt auf 531.300,87 EUR. Die Cushion ist ok mit 71.27%. Offene Prämien sind etwas reduziert bei 91.237 USD.

Im Kontoauszug wird der Depotwert mit 527kEUR angegeben. Das liegt, wie jeden Monat, an einer Auszahlung über 4.000 EUR. Diese werden nächste Woche allerdings wieder eingezahlt, weshalb ich sie performanceneutral hier bereits berücksichtige und der eigentliche Depotstand damit 531kEUR ist.

Nun also ein grosser Verlust… Das ärgert mich extrem. Denn mit der eingeleiteten Marktkorrektur sah es für das grössere Depot sehr gut aus. Einige Reparaturen entfalteten ihre Wirkung, wie geplant. Und das Depot konnte sich stabil halten / sogar zulegen. Dann hat allerdings der „schlechteste Trader“ in mir mal wieder zugeschlagen und meine Gier kam durch. Anstatt einen kleinen Verlust aus zwei Strategien zu akzeptieren, entschied ich für eine kurzfristige Reparatur. Dabei sind diese Strategien nicht auf Reparatur ausgelegt und die Positionsgrösse in der Folge für das viel zu gross. Zunächst entwickelten sich die Positionen sogar in meine Richtung und ich hätte viel Zeit gehabt mich mit einem kleinen Kratzer zufrieden zu geben. Stattdessen hielt ich an den Positionen fest und die Gewinne schmolzen wieder dahin. Freitag Abend entschied ich (vernünftigerweise) die Positionen doch noch zu schliessen und einen Verlust zusammengerechnet von rund 44kUSD zu akzeptieren. Eine weitere Reparatur / Halten der Positionen wäre möglich gewesen, könnte das Depot im schlimmsten Fall aber gefährden. Unabhängig davon, wie es nun weiter geht an den Märkten, ist diese Entscheidung somit die einzig Richtige gewesen.

Die gute Nachricht: die regelmässig gehandelten Strategien funktionieren gut. Ohne diese Tradingfehler hätte das Depot diese Woche einen guten Satz nach oben gemacht. Die Strategien im Einzelnen aufgelistet mit den jeweils realisierten Prämien auf Wochensicht nun nachfolgend.

SPX0DTE-Strategie1: ein heftiges Hin und Her gab es in der Strategie1. Auf Wochensicht bleibt dennoch ein Gewinn von 1.830,67 USD hängen.

SPX0DTE-Strategie2: Eine Reparatur konnte zwar noch nicht abgeschlossen werden, hat aber einen schönen Teilgewinn von 6.720,52 USD beschert. Alles, was es braucht, ist nur Geduld (und Disziplin).

SPX1DTE-Strategie: ein kleines Sorgenkind haben wir hier. Mit -3.324,15 USD Verlust ist es ein weiterer, relativ schwerer Rücksetzer.

SPX7DTE-Strategie1: Die CallReparatur konnte abgeschlossen werden und brachte dem Depot 5.135,15 USD Gewinn ein. Diese Strategie steht damit am Allzeithoch. Wunderbar.

SPX7DTE-Strategie2: Auch hier gab es einen weiteren deutlichen Rücksetzer mit -5.351,48 USD. Ähnlich wie die SPX1DTE-Strategie läuft es hier noch nicht rund und ich teste einige Ideen für Verbesserungen.

SPX45DTE-Strategie: auch hier konnten Teilgewinne realisiert werden mit 1.913,44 USD. Für den Abschluss der CallReparatur ist es aber noch eine gute Strecke, die erst zurückgelegt werden muss.

Earnings (selektiv): Mit 607,17 USD realisierter Prämie ist es auch für diese Strategie eine gute Woche gewesen.

Aus allen regelmässig gehandelten Strategien zusammen gerechnet ergibt sich damit ein Wochengewinn von ingesamt 7.531,32 USD. Und das in schwachen Märkten. Sehr schön.

Wie beschrieben konnte das Depot aufgrund der beiden grossen Fehler leider nicht profitieren. Im Poker spricht man auch von sogenannten „Blunders“ bei extrem grossen Fehlern. Trading ist dabei eigentlich recht einfach: vermeide alle Dummheiten! Wenn man das schafft, kommen die Gewinne in den meisten Fällen früher oder später von selbst. Der Markt hat mir für diese Woche wieder mal eine wichtige Lektion erteilt. Ich nehme diese demütig an und werde zukünftig noch strikter an meinen vorgefertigten Strategien festhalten.

Marktampel (grün)

Mit den schwächeren Märkten verlieren vor allem auch die grünen Kriterien. Aktueller Stand ist neu 12 grüne, 12 gelbe und 9 rote Kriterien. Damit ist es ein grün/gelb Status. Weil wir zuletzt aber grün waren, bleibe für die kommende Woche noch dabei.

Erwähnenswert ist der Bruch des 20er gleitenden Durchschnitt. An sich keine Besonderheit. Und vor allem lang erwartet. Denn sowohl S&P500 als auch Nasdaq100 konnten sich seit über 40 Tagen über dem gleitendem Durchschnitt halten. Erfahrungsgemäss wird die Luft bei rund 20 Tagen über dem GD bereits dünner und der Markt für Korrekturen anfälliger. Insofern war der Bruch längst überfällig. Das heisst aber nicht, dass die Märkte jetzt deutlich weiter nachgegeben müssen.

Denn in meiner Marktübersicht sehe ich das Vertrauen in die Märkte (noch) nicht als gebrochen an. Kleine Werte konnten sich trotz kleiner Korrektur noch recht gut schlagen in dieser Woche. Und auch die Advance/Decline Charts sehen im übergeordneten Bild für mich gut aus.

Wie jede Woche blicke ich auch dieses Mal mit Spannung auf die nächsten Ereignisse. Sollten sich die Märkte zu Beginn der Woche direkt ordentlich erholen, werde ich mich nochmals (kurz) ärgern, weil der realisierte Verlust in dem Fall „unnötig“ gewesen wäre. Sie sehen, liebe Leser, diese Blunder gehen nicht ganz spurlos an mir vorbei. Das ist ok und ich (und das Depot) werden sich wieder erholen.