Puh… das war mal wieder eine Woche. Die Märkte strotzen nur so vor Kraft. S&P500 und Nasdaq100 machten neue Allzeithochs und kaum jemand spricht darüber. Dabei schien es auch nicht sonderlich spektakulär, denn der S&P500 ist „nur“ um 1.17% gestiegen auf Wochensicht. Mein Depot ist noch immer short ausgerichtet und musste diese Woche ordentlich bluten. -25.792,59 EUR Verlust schlagen zu Buche. Autsch! Wie das zustande kommt, erkläre ich weiter unten.

Unverändert bleibt die Marktampel bei gelb. Dabei wirkt alles recht stabil.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot

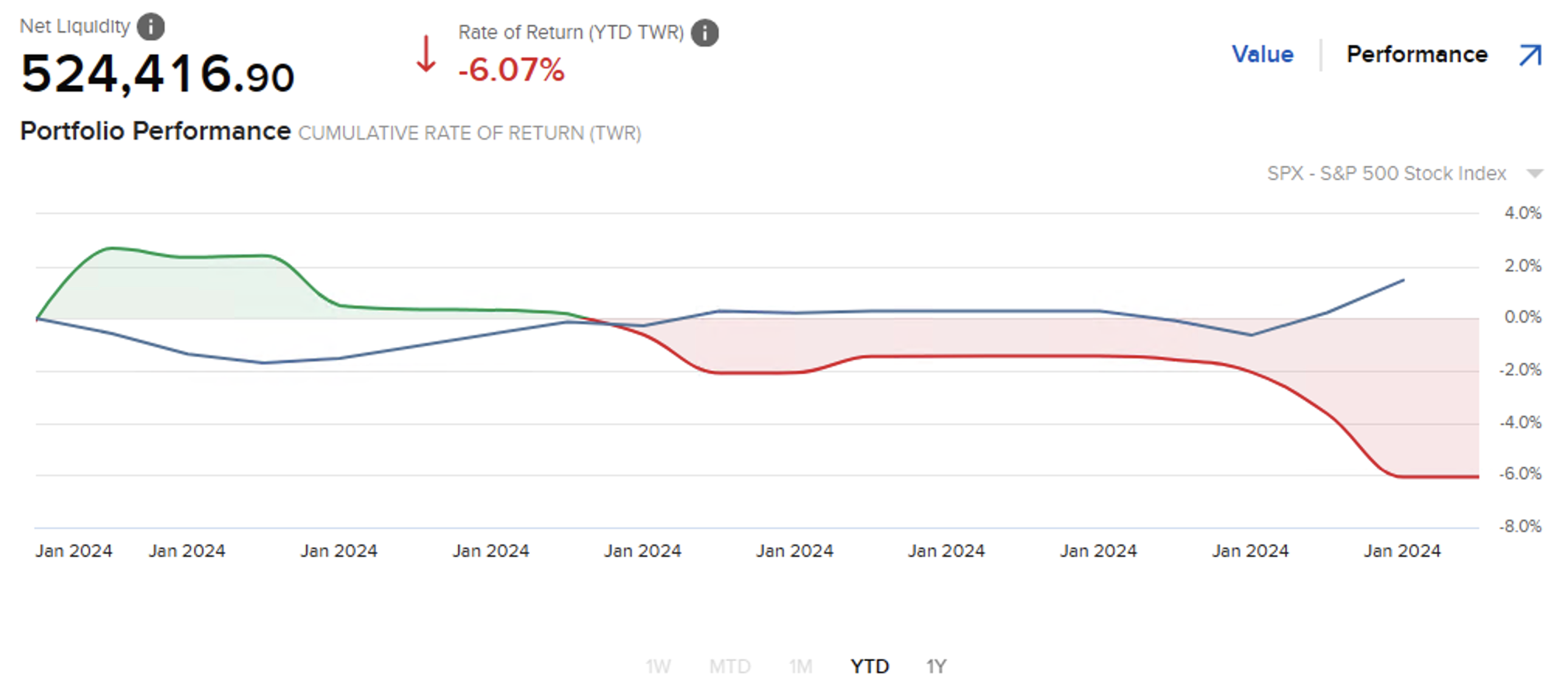

Einen sehr schlechten Jahresstart hat das Depot über die letzten 2 Wochen hingelegt. Mit -25.792,59 EUR auf Wochensicht, sind es weitere -4.69%, die erstmal wieder aufgeholt werden müssen. Der Depotwert fällt auf 523.876,55 EUR zurück. Die Cushion sinkt ebenfalls deutlich auf 61.83%. Offene Prämien sind ähnlich hoch wie zur Vorwoche mit 118.381 USD.

Das ist ein heftiger Verlust. Vor allem kommt dieser aus short-Positionen auf den S&P500. Ich bin ganz klar auf dem falschen Fuss erwischt worden. Und noch immer halte ich die Positionen, es kann also noch „schlimmer“ werden.

Dabei verstehe ich die aktuelle Entwicklung nicht. Denn während die grossen Werte aus S&P500 und Nasdaq100 ordentlich zulegen können, verlieren die kleineren Werte teils sogar stark. Da ist es ungünstig, wenn ich in den grossen Indizes short positioniert bin und in kleinen Einzelwerten gleichzeitig long bin. Das führte in dieser Woche dazu, dass ich quasi doppelt verloren habe.

Dazu kommt ein erneut unnötiger teurer Fehler. Vor ein paar Wochen berichtete ich hier von einem ungewolltem Trade, der letztlich zu >5kUSD Verlust führte. Der Sachverhalt wird aktuell noch bei Interactive Brokers geprüft und ich hege weiterhin die Hoffnung, dass mir der Verlust erstattet wird, aufgrund eines Fehlers bei IB.

Am Mittwoch hat mich eine ähnliche Situation weitere 3.5kUSD gekostet. Dieses Mal lag es allerdings nicht an IB, sondern an einem Bedienfehler von mir, der mir vorher nicht bewusst war. Ich handel viele Einstiege automatisiert über die TAT (TradeAutomationToolbox) und lasse auch die Profit Targets und Stopp Loss Orders für solche Positionen von der TAT überwachen. Eine meiner Strategien sieht vor, dass neben einem regulären StoppLoss eine zusätzliche Conditional Order manuell eingegeben werden muss, als weitere Absicherung. Verbunden werden alle Orders über eine sogenannte OCA-Gruppe, die dafür sorgt, dass alle übrigen Orders gelöscht werden, sobald eine der Orders getriggert wird. Was ich nicht berücksichtigt hatte, ist, dass die TAT Orders automatisch wieder herstellt, wenn sie nicht über die TAT gelöscht wurden. Genau das ist durch die Conditional Order passiert… Conditional Order wurde getriggert, führte in der TWS zum korrekten Canceln der übrigen Orders, die TAT setzte aber direkt wieder die Orders neu auf und das führte unmittelbar zu einer ungewollten Ausführung. TWS und auch TAT funktionierten. Es war mein eigener Fehler, dieses Szenario nicht vorher genügend gut durchdacht zu haben.

Es zeigt mir aber auch mal wieder, wie wichtig es für mich ist, dass ich absolut robuste Tradingstrategien handel mit einer möglichst grossen Edge, die solche Fehler von Zeit zu Zeit „finanzieren“ kann. Denn ich werde auch zukünftig immer mal wieder Fehler machen. Deshalb reichen mir Strategien mit nur 1, 2 oder 3% Gewinnvorteil bei perfekter Ausführung nicht. Ich brauche einen grösseren Gewinnvorteil als Sicherheitspuffer.

Bei meinen regelmässig gehandelten Strategien ist das gegeben. Normalerweise zumindest. Leider war diese Woche auch hier durchwachsen.

SPX0DTE-Strategie1: Mit -5.539,10 USD Verlust die Performance erneut schwach. Wie der bisherige gesamte Januar mit einem Drawdown von aktuell -14.1kUSD.

SPX0DTE-Strategie2: Am Donnerstag und Freitag konnte auf der Oberseite auch in dieser Strategie nicht standgehalten werden und auf Wochensicht ergibt sich ein Verlust von -1.606,85 USD. Reparaturen für die kommende Woche sind aufgesetzt.

SPX1DTE-Strategie: Eine weitere Strategie mit negativem Vorzeichen für die Woche. Mit -1.770,77 USD auch hier ein enttäuschendes Ergebnis.

SPX7DTE-Strategie1: Diese Strategie ist noch im tiefen Drawdown. Immerhin konnten kleine Gewinne mitgenommen werden mit insgesamt 733,81 USD Wochengewinn.

SPX7DTE-Strategie2: 4 Trades, 4 Treffer… Mit 6.187,19 USD wird viel Verlust aus den anderen Strategien ausgeglichen.

SPX45DTE-Strategie: hier wurden keine Positionen geschlossen, insofern eine weitere Woche mit +-0 USD realisierten Prämien.

Earnings (selektiv): die verbliebenen Positionen werden weiter gemanagt und immerhin kam dabei ein schöner Wochengewinn von 1.192,35 USD heraus.

Unterm Strich ist das Wochenergebnis aber negativ mit zusammen gerechnet -803,57 USD. Weil in der SPX7DTE-Strategie1 und ebenso in der SPX45DTE-Strategie über die letzten Wochen und Monate wenig passiert ist, habe ich entschiedene, diese zukünftig gegen ein oder zwei andere Strategien hier in der Übersicht (und auch in den Instagram Stories) auszutauschen. Ich denke da zum Beispiel an die Strategie auf Rohstoff-Futures, die ich vor kurzem etwas genauer vorgestellt habe.

Mein Jahresergebnis aus 2023 habe ich übrigens auf Instagram als Reel geteilt.

Schauen Sie auch dort gern mal vorbei. Aufgelistet habe ich auch die 4 wichtigsten Strategien aus 2023.

Wie bereits angekündigt sieht die bisherige Jahresperformance bescheiden aus.

Ich werde mir Anfang der neuen Woche überlegen, wie ich mit den aktuellen Short-Positionen umgehe. Gut möglich, dass die Märkte nun mit neuen Allzeithochs im Rücken einen weiteren Sprung nach oben machen. Zwar gibt es auch die Möglichkeit eines Fehlausbruchs, aber ich vermute, ich werde entscheiden zumindest einen Teil des Risikos raus zu nehmen. Nächste Woche werde ich hier gern dazu berichten, wie ich mich entschieden habe.

Marktampel (gelb)

Trotz neuer Allzeithochs bleibt die Marktampel auf gelb. Das Ergebnis fällt mit 13 grünen, 14 gelben und 6 roten Kriterien knapp aus, ist aber dennoch eindeutig.

Nicht ins Bild passt für mich die Schwäche der kleinen Werte. Während die grossen Techs deutlich zulegen konnten, verlieren die kleinen Werte sogar. Sichtbar im $SML oder auch im IWM (Russel2000).

Auch die Advance/Decline-Charts gefallen mir noch nicht wirklich. Aus diesen würde es mir sehr schwer fallen an neue Allzeithochs zu glauben. Aber der Markt kümmert sich darum offenbar nicht ;-).

Die oft angesprochenen GD-Ratios sind weiterhin sehr hoch. Der 20er hat sich allerdings relativiert. Und auch 50er und 200er sind inzwischen in Ordnung, wenn es nun tatsächlich in einen weiteren starken Bullenmarkt gehen sollte. Denn in der Vergangenheit waren in solchen Phasen die GD-Ratios über lange Zeit sehr hoch.

Sie sehen, ich habe mal wieder keine Ahnung, wie es weiter geht. Das ist aber nicht schlimm. Im Gegenteil funktioniert mein eigenes Trading sehr viel besser, seitdem ich aufgehört habe, die Märkte voraussagen zu wollen. Ich versuche nur zu reagieren. Manchmal bin ich damit zu spät. Mit „fehlertoleranten“ Strategien mache ich langfristig betrachtet aber einen guten Schnitt.