Die Börsen schliessen auch die Woche 26 mit dem ab, was sie in der ersten Jahreshälfte haufenweise vorzuweisen hatten: Verluste. So fällt der S&P500 erneut um -2.21%. Den Nasdaq100 trifft es noch härter mit -4.30%. Und auch meine Depots geben erneut nach um insgesamt -14.348,65 EUR.

Die Marktampel fällt auf rot zurück. Allerdings bin ich auch wieder bei diesem roten Signal skeptisch bzw. würde es sogar eher als Kontraindikation werten. Mehr dazu weiter unten.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (Wheel)

Noch härter als S&P500 und Nasdaq100 zusammen trifft es sogar mal wieder den ARKK ETF, der um weitere -10.06% fällt. Entsprechend verzeichnet auch das kleine Depot erneut Verluste mit insgesamt -295,67 EUR. Umgerechnet sind das -9.81%, was ein guter Wert im Vergleich ist und unter Berücksichtigung des noch immer genutzten Hebels. Das Depot fällt auf 2.719,85 EUR zurück. Die Cushion ist mit 59.6% ebenfalls etwas leichter. Offene Prämien sind mit 40 USD recht überschaubar.

Eigentlich hätte der Verlust im Depot rund 1.5fach höher ausfallen müssen, weil noch immer ein ca. 1.5facher Hebel verwendet wird. In der Vorwoche wurde allerdings ein Covered Call im Verlust gerollt und brachte nun 186 USD Gewinn ein. Ohne das hätte der Verlust >15% betragen und passt damit wieder zum Hebel.

Diese jeweils kleine Extra-Performance über Covered Calls / BearCallSpreads hatte ich hier schon mehrfach beschrieben. Für sich genommen jeweils nicht viel. Seit ich mit dem kleinen Depot in dieser Form gestartet bin und den ARKK ETF getradet habe (seit Ende September 2021), sind so insgesamt 1.589 USD an realisierten Prämien zusammen gekommen. Damals stand der ARKK ETF noch bei 114 USD und ich musste für 1 Optionskontrakt 11.400 USD bereit halten. Das ergibt in ca. 9 Monaten also eine Rendite von 13.9%. Noch immer nicht viel? Stimmt, nicht die Welt. Aber damit sinkt meine Kostenbasis bei ARKK auf knapp 98 USD. Um also quasi ohne Verlust aus ARKK wieder raus zu kommen, müsste der ETF auf 98 USD steigen anstatt auf 114 USD. Vom jetzigen Niveau bei 41 USD sind das 139% Steigerung (von 41 USD auf 98 USD) anstatt 178% (von 41 USD auf 114 USD). Und natürlich wird diese Differenz noch weiter ausgebaut über die nächsten Wochen zu meinen Gunsten.

Wann wird ARKK wieder die 114 USD erreichen? Keine Ahnung! Wird ARKK jemals wieder so hoch steigen? Davon gehe ich aus, nur kann es lange dauern. Während andere ARKK-Investoren aber erst bei 114 USD bei +-0 sein werden, habe ich bis dahin bereits wieder Gewinne erzielt. Ich bin mir sicher, dass ich die Kostenbasis auch weiterhin senken kann. Vielleicht auf 90 USD oder sogar noch tiefer. Jeder USD extra Prämie hilft den Verlust schneller wieder auszugleichen und dann schneller wieder zu verdienen.

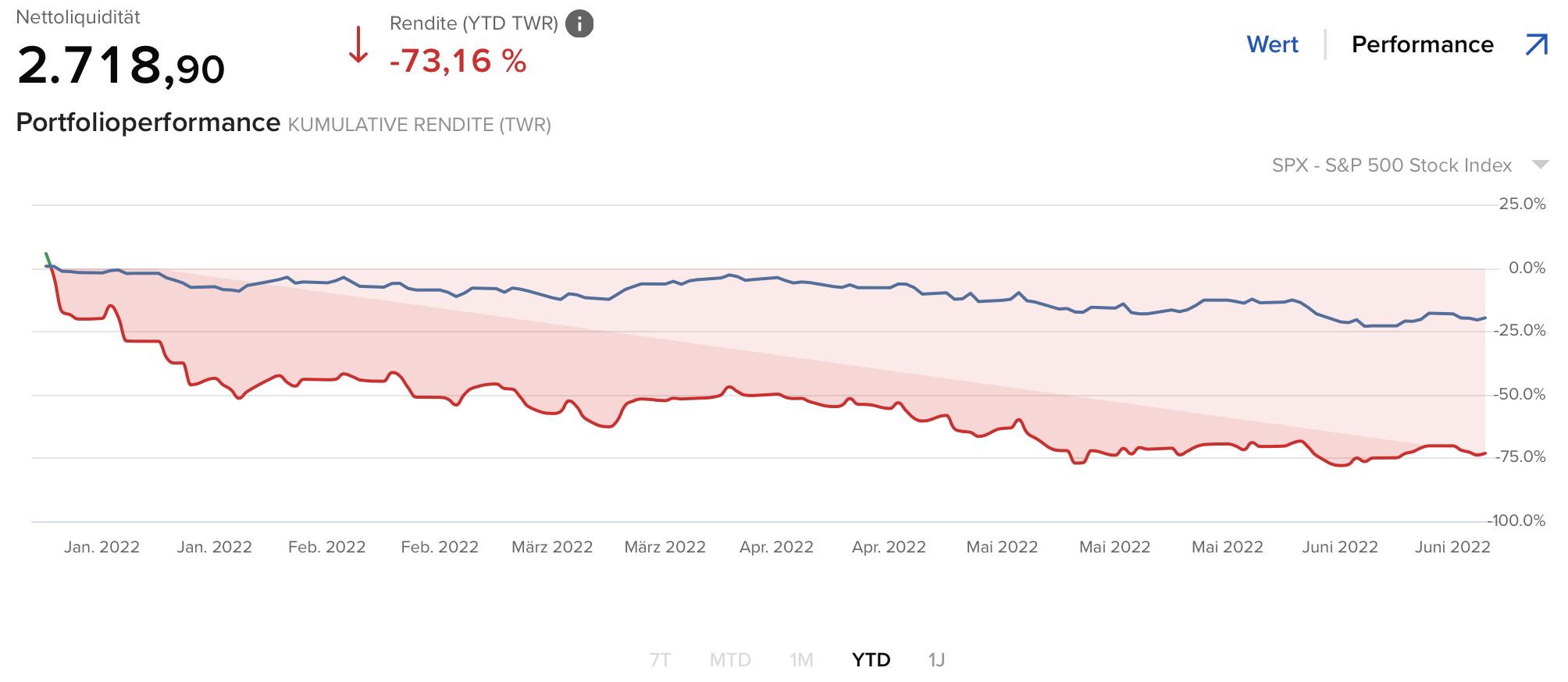

Betrachtet man die bisherige Jahresperformance ist das Obige alles nur graue Theorie und spiegelt sich in den Ergebnissen keineswegs wider. Geduld! Börse ist ein langfristiges Geschäft und mit dem monatlichen Sparplan + regelmässigen Prämieneinnahmen bin ich gut aufgestellt.

Tradingdepot2 (Basic Income Strategie und Wheel)

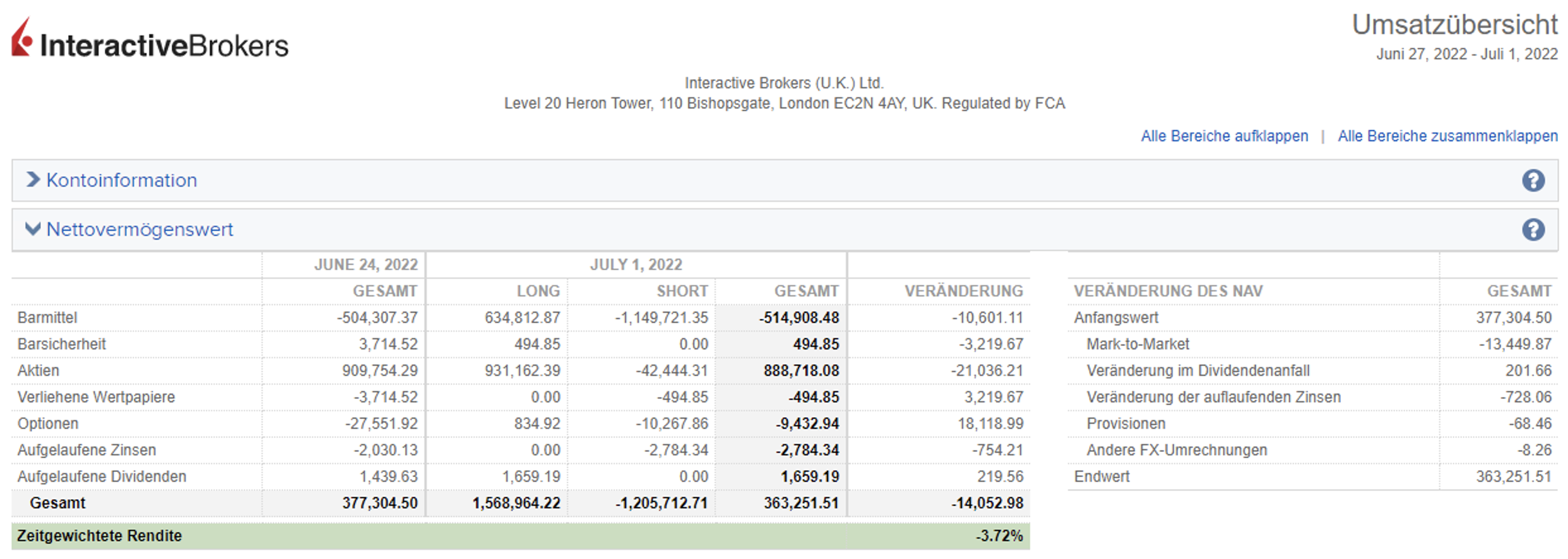

Im grösseren Depot sind die Verluste mit -14.052,98 EUR, umgerechnet -3.72% absolut gesehen natürlich wieder ungleich grösser und somit auch der verbundene „Schmerz“. Der Depotwert beträgt neu 363.251,51 EUR. Die Cushion fällt auch hier etwas zurück auf 56.4%. Offene Prämien sind mit 9.238 USD ebenfalls leichter.

„Schmerz“ ist hier bitte auch relativ zu sehen. Denn eigentlich bin ich mit dieser Woche im Vergleich mit den Indizes überaus zufrieden. -3.72% ist weniger als die Nasdaq und das, obwohl im Depot noch immer ein Hebel von über 2.7 liegt.

Auch hier haben mich diese Woche die gerollten Covered Calls und BearCallSpreads ein wenig geschützt, über die rund 20kUSD an Prämien realisiert wurden. Fast alle „misslungenen“ vorherigen Covered Calls wurden damit ausgeglichen. Das ist schön. Bedeutet aber auch, dass der Schutz für die kommende Woche deutlich geringer ausfällt.

Zurzeit nutze ich allerdings auf die offenen Positionen in SPY und QQQ sehr kurzlaufende Covered Calls mit nur 1 bis 4 Tagen Restlaufzeit. So auch für die kommende Woche. Der nächste Verfall der SPY- und QQQ-Covered Calls ist Dienstag (am Montag ist Feiertag in den USA) und bei Erfolg werde ich direkt neue Covered Calls aufnehmen. Es ist also sehr wahrscheinlich mit weiteren Prämieneinnahmen für die kommende Woche zu rechnen, neben den bereits offenen 9k offenen Prämien.

Die bisherige Jahresperformance von über 45% mag für manch einen eine absolute Katastrophe sein. Gerade auch in absoluten Zahlen betrachtet geht es hier immerhin um ca. 230kEUR, die seit Jahresbeginn „verloren“ wurden. Das ist heftig. Ja, natürlich. Trotzdem bin ich aber zurzeit sehr entspannt. Auch wenn es noch deutlich tiefer gehen sollte an den Börsen, kann ich mit dem Depot weiter gut arbeiten. Und ähnlich, wie im kleinen Depot, wird die Lage von Woche zu Woche durch weitere Prämien besser. Das grösste Risiko besteht aktuell darin, dass die Märkte ohne Pause anfangen nach oben zu rennen. In solch einem Fall würde ich mit den Covered Calls und BearCallSpreads nicht hinterher kommen. Für mich allerdings ein zurzeit eher unwahrscheinliches Szenario. Ich gehe eher von weiter hoher Volatilität in beide Richtungen aus. Kurzfristige starke Aufwärtsbewegungen führen, wie letzte Woche, zu kurzzeitigen Puffern. Damit kann ich umgehen.

Marktampel (zurück auf rot)

Die Marktampel fällt schon wieder auf rot zurück. Somit also ein ordentliches hin und her über die letzten Wochen. Und gut möglich, dass es so weiter geht.

Mit nur 4 grünen, neu 14 gelben (zuvor 16) und neu 16 roten (zuvor 14) Kriterien ist das Ergebnis eindeutig. Ein rotes Signal in meiner Marktampel deutete aber schon mehrfach einen kurzfristigen Boden an. Vielleicht auch dieses Mal.

So ist der Fear&Greed Index erneut auf „Extreme Fear“ zurück gefallen. Als Timing-Indikator ungeeignet, mag ich den F&G aber trotzdem sehr in der Gesamtbetrachtung.

Überraschend stark kamen am Freitag die Zinsen zurück. Noch immer mit Zinsen deutlich über 3% im langfristigen Bereich, kann hier zwar von keiner Entwarnung gesprochen werden, aber vielleicht könnte das der Versuch einer Bodenbildung sein. Meiner Position in TLT würde es gut tun…

Ganz und gar nicht gefällt mir der Utility Index, der in dieser Woche sogar um über 4% steigen kann, während der Dow Jones über 1% verliert. Anleger flüchten damit vielleicht wieder in sicherere Anlagen, was negativ zu betrachten wäre.

Dem gegenüber steht aber, dass die kleinen Werte (z.B. IWM als Abbild des Russel2000) sogar leicht weniger stark fallen, als der S&P500.

Fazit: ein unklares Bild. Wie so oft. Oder eigentlich immer. Ich bleibe dabei, dass Geduld eine der wichtigsten Eigenschaften für die Börse ist! Über lange Zeit, kommt aber alles gut.