Eine weitere recht volatile Woche mit Verlusten an den Weltmärkten geht zu Ende. Und auch meine Depots leiden mit. Insgesamt -8.113,58 EUR Verlust kamen zusammen. Autsch! Wieder mal! Zudem gab es spannende Entwicklungen um eine Altposition auf den SPY und einen Earningstrade bei BBBY. Alle Details dazu unten.

Die Marktampel bleibt auf gelb. Grüne und rote Kriterien steigen allerdings beide.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (langfristige Aktien Buy & Hold + Wheel)

Das Depot1 hielt sich noch ganz gut in der letzten Woche mit „nur“ -508,33 EUR Verlust, umgerechnet -0.39%. Neuer Depotstand ist mit 130.915,68 EUR nicht weit entfernt vom Allzeithoch. Die Cushion ist mit 82% weiterhin hoch. Die eingenommenen Prämien für kommende Woche sind mit 335 USD in Ordnung.

Gehandelt wurde nur am Freitag Abend für wenige Minuten. Das Depot ist sehr aufgeräumt mit nur wenigen Positionen. Die Position auf IWM mit Einbuchungspreis 231 USD wird weiterhin wöchentlich mit neuen Covered Calls betreut. Freitag wurde dazu ein Covered Call mit Strike 228 USD aufgesetzt. Zwar somit etwas unter dem ursprünglichen Einstandspreis, durch die eingenommenen Prämien ist die tatsächliche Kostenbasis aber mittlerweile deutlich darunter.

Zudem gab es einen Covered Call auf ARKK, weil mir diese in kleiner Position ebenfalls eingebucht wurden. Ein Short Put mit Strike 114 USD ist ins Geld gelaufen. Möglichkeiten zu reparieren hätte es verschiedene gegeben. Entweder rollen oder einbuchen lassen und Covered Calls schreiben. Im Lynx-Depot entscheide ich mich fast immer für die Einbuchung, um Gebühren zu sparen und weil die Ausbuchung ohnehin vorzugsweise wieder am initialen Strikepreis stattfindet.

Ein sehr unaufgeregter Handel also wieder mal. Das Ergebnis stellt zufrieden.

So ist auch die bisherige Jahresperformance mit über 33% weiterhin exzellent. Während der S&P500 in den letzten Wochen wieder etwas schwächer tendiert, kann das Tradingdepot1 sich immerhin relativ stabil halten. Sehr schön!

Tradingdepot2 (Earnings und Wheel)

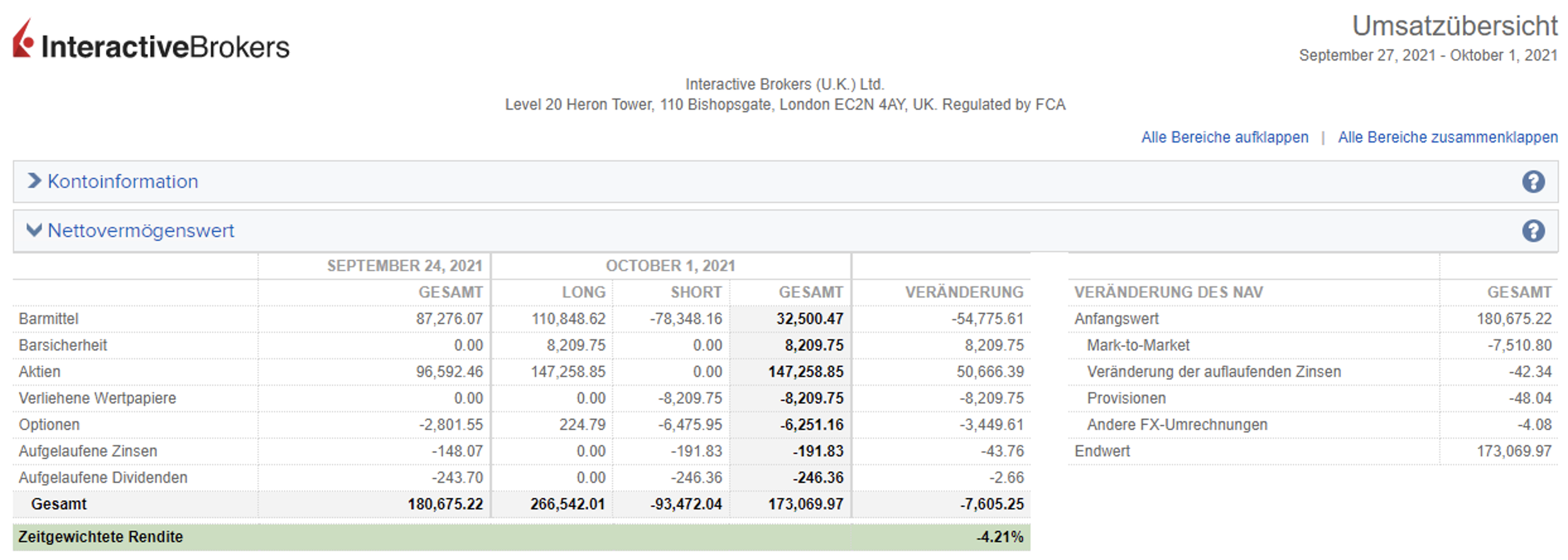

Im Tradingdepot2 mussten dafür aber wieder heftige Verluste hingenommen werden. Um -7.605,25 EUR ging es abwärts, umgerechnet -4.21%. Neuer Depotstand sind 173.069,97 EUR. Die Cushion steigt allerdings auf 71%. Die Prämien für kommende Woche betragen 2.128 USD.

Seit Wochen geht es nun schon hin und her. In einer Woche ordentliche Gewinne, in einer weiteren dann wieder herbe Verluste. Das zerrt etwas an den Nerven, gehört aber leider mit dazu.

Einige Besonderheiten gab es allerdings im Tradingdepot2 diese Woche. Die Einfachste davon bezieht sich auf eine Position in FCEL. Als Short Put als kleine Position Ende Juni 2021 eröffnet, verlor der Kurs kräftig und die Aktien wurden eingebucht. Wie gewohnt wurden in den folgenden Wochen eifrig Covered Calls geschrieben. Bereits im letzten Wochenbericht war FCEL ein Thema, denn ich hätte mit kleinem Gewinn ausbuchen lassen können. Ich entschied aber eine weitere Woche von Covered Calls zu profitieren. Diese Entscheidung habe ich nun rückgängig gemacht: Am Freitag Abend schloss ich den Gesamttrade mit einem Mini-Gewinn von 79 USD. Die Volatilität an den Märkten nimmt merklich zu und so möchte ich etwas Risiko aus dem Depot nehmen. Zudem gab es weitere Einbuchungen aus anderen Trades diese Woche. Der Tradeverlauf im Detail:

79 USD Gewinn bei einem Kapitaleinsatz von 7.500 USD (1000 Aktien * 7.50 USD) ist zwar nur 1.05%. Für einen eigentlich misslungenen Trade ist das aber zufriedenstellend. Zumal die Aktie in der Zeit über 27% verloren hat (Zum Zeitpunkt der Eröffnung des Short Put stand der Kurs bei 8.86 USD, bei Beendigung des Trades bei 6.45 USD.).

Weniger gut endete leider ein Trade auf den SPY. Dies war die älteste Position überhaupt im Tradingdepot2. Anfang 2020 hatte ich angefangen wöchentliche Strangles auf den SPY zu eröffnen, also gleichzeitig einen Short Put und einen Short Call. Jeweils allerdings naked und bei Einbuchung wurden die Positionen über Covered Calls und Covered Puts begleitet. Das ging eine Weile recht gut, bis im Mai 2020 sogar zwei Positionen Short Calls ins Geld liefen. Diese wurden anschliessend mit wöchentlichen Covered Puts gemanagt. Der Anstieg im S&P500 war aber zu schnell, als dass die Covered Puts die Verluste vollständig hätten ausgleichen können.

Diese SPY Position war lange Zeit ein „Mahnmal“ im Tradingdepot2 mit nackten Calls sehr vorsichtig zu sein. Unter anderem führe die SPY-Position dazu, dass bei Earnings so gut wie nie die Oberseite gehandelt wird. Denn während eine Aktie im schlimmsten (sehr theoretischem) Fall nur bis 0 fallen kann, kann ein Wert doch theoretisch unendlich weit steigen. Bei den SPYs betrug dieser Anstieg letztlich über 50%. Knapp die Hälfte davon wurde mit Covered Puts ausgeglichen und ich hätte diese Position auch weiter geführt.

Am Freitag, 01.10. gab es aber ein überraschendes Assignment der Puts. Jemand hat sein Recht ausgeübt und mir wurden die 200 SPY Stücke ausgebucht. Dem ersten Impuls, die Position direkt wieder aufzubauen, bin ich nicht gefolgt, sondern habe mich letztlich entschieden den hohen Buchverlust zu realisieren. Die Marginauslastung ist dadurch deutlich gesunken und eine „Altlast“ ist beseitigt. Nicht ganz freiwillig, aber letztlich doch völlig in Ordnung.

Die neue Earnings-Saison startet bald und da kann zusätzliches, freies Kapital nie schaden. Zudem habe ich mir selbst über den langen Zeitraum genügend gut „bewiesen“, dass eine Reparatur funktioniert, wenn der Zeitraum nur ausreichend lang ist. Wohlgemerkt gilt dies nur bei Indizes auf der Oberseite! Bei Einzelaktien ist eine Reparatur über Short Puts mit enormen Risiken verbunden. Es wurde mit Beendigung des SPY-Trades ein Verlust von ca. 18kUSD realisiert. Das ist viel. Auf die Depotgrösse berechnet allerdings auch überschaubar und das frei gewordene Kapital sollte in neuen Trades weit bessere Renditen abwerfen können, als in einer SPY-Reparatur.

Ausserdem gab es in der KW39 3 Earningstrades. Mit MU, KMX und BBBY hatte ich dieses Mal aber kein Glück. Während MU mit einem kleinen Gewinn beendet wurde, bin ich bei KMX und BBBY noch engagiert, inzwischen mit eingebuchten Aktien. Bei beiden hatte ich eine Position als Spread genommen, was sich absolut ausbezahlt hat in diesen Fällen.

KMX: eröffnet hatte ich einen Spread 132/122. Die Long Legs (122er Strike) beendete ich kurz nach Börseneröffnung, weil KMX zwar unter Druck war, ich aber davon ausging, dass der 132er Strike halten würde. Leider kam es anders. Trotzdem nicht weiter schlimm, denn die Einbuchung ist zu 132 USD gewesen, wobei durch Prämien die Kostenbasis bereits auf 130 USD gesenkt wurde. Für die kommende Woche wurden aggressive Covered Calls mit 129er Strike geschrieben. Sollte der Kurs also über 129 steigen, würde entweder ausgebucht werden (mit 100 USD pro Kontrakt Verlust im Gesamttrade), oder ich könnte die Calls nach oben rollen.

BBBY: eröffnete extrem schwach. Meine Position war ein Bull Put Spread mit Strikes 20 und 18. Beide Strikes wurden komplett überrannt. Ich ging aber auch hier davon aus, dass der Kurs einen Boden finden würde rund um 16 oder 17 USD, weshalb ich die Long Legs ebenfalls kurz nach Börseneröffnung mit einem satten Gewinn schloss. Fast 1.9kUSD Gewinn konnte mit den Long Legs realisiert werden. Dazu kommen Prämien der Short Legs und die für kommende Woche geschriebenen Covered Calls mit Strike 17 USD, so dass bereits 3kUSD an Prämien vereinnahmt werden konnten. Die Kostenbasis liegt damit minimal unter 17 USD. Sollte der Kurs kommende Woche über 17 USD schliessen, werden mir die Aktien ausgebucht.

Sowohl bei KMX als auch BBBY bin ich deshalb recht entspannt, was den weiteren Verlauf angeht. Im Auge behalten muss ich dennoch die Gesamtbelegung im Depot. Die vor einigen Wochen eröffneten Short Puts haben sich noch nicht weiter erholen können, so dass ich mittlerweile bei LMND und SPCE leicht verbilligt habe. Das hilft zwar schneller wieder raus zu kommen, aber erhöht die Depotauslastung. Auch wenn die Margin mit über 70% sehr komfortabel aussieht, sollte man sich davon nicht täuschen lassen und vorsichtig agieren. Entscheidend ist, wie hoch die Cashauslastung ist. Und so gerechnet habe ich aktuell einen Hebel von etwas über 1.5 im Depot.

Der Hebel erklärt auch die relativ volatile Entwicklung im Depot. Es geht zurzeit sehr schnell aufwärts, aber leider ebenso schnell auch wieder abwärts. Die Gesamtperformance für das bisherige Jahr liegt dennoch etwas über dem S&P500 und ich bin nicht unzufrieden.

Marktampel (gelb)

Die Marktampel bleibt auf gelb. Allerdings nehmen die grünen und auch die roten Kriterien leicht zu.

Positiv ist, dass die kleineren Werte vergangene Woche recht stark gewesen sind. Ausserdem nimmt die Volatilität zwar zu, aber die VIX-Terminstrukturkurve zeigt zum Wochenschluss wieder ein sauberes, klares Contango. Auch der Vergleich von Dow Jones mit dem Transportation Index und dem Utility Index schneidet jeweils gut ab.

Negativ ist aber, dass neben dem 20er GD im Tageschart der 20er nun auch im Wochenstart gebrochen wurde. Ausserdem steht der Marktindikator einer andere Webseite auf rot und trübt sich sogar weiter ein.

Nach wie vor kann ich mir einen heftigen Crash eigentlich nicht vorstellen. Die Schwankungen nehmen aber merklich zu und so könnte uns die Korrektur noch eine Weile weiter beschäftigen. Wie immer gilt, ich weiss, dass ich nichts weiss und möchte gar keine Kursprognosen anstellen.