Das neue Jahr und der Januar sind bereits voll durchgestartet. Höchste Zeit für das Update für Dezember. Der S&P500 konnte um 4.36% zulegen. Erstaunlich, wo doch so viele gleichzeitig von einem sehr schwierigen Dezember sprachen. So auch in meinen Depots, wo ich insgesamt -3.830,53 EUR Verlust hinnehmen muss. Das Gesamtportfolio sinkt damit erneut und steht bei genau 601.672 EUR.

Depot 1 (Investmentdepot Buy & Hold)

Unverändert und unbewegt ist das Investmentdepot. Nach Abzug der Gelder im November 2021 gab es weder Käufe noch Verkäufe. Ideen für längerfristige Anlagen gibt es, aber zurzeit möchte ich auf die Tradingdepots fokussieren.

Somit ist der Stand unverändert mit einem kleinen Restbetrag von 819,14 EUR. Performance 0.00% im Dezember.

Tradingdepot1 (Wheel-Strategie)

-651,74 EUR Verlust. Das entspricht -17.84%. Der Depotendstand sinkt auf 4.060,87 EUR.

Fast 18% ist eine heftige Nummer und in einem grösseren (oder auch einzigen) Depot wären das für mich keine hinnehmbaren Verluste. Im Tradingdepot1 bin ich allerdings mit der Ausrichtung auf den ARKK ETF etwas anders aufgestellt.

Und ohne schon zu viel zu verraten: der Januar startet ebenfalls sehr schlecht, insbesondere für Cathie Wood’s ARKK ETF. Einen so heftigen Einbruch in einem ETF habe ich nicht erwartet. Trotzdem ist die Strategie (noch) robust. Geschrieben werden Covered Calls auf die eingebuchte Position und das jeweils am Freitag Abend. Damit ist der Aufwand auf ein absolutes Minimum beschränkt, die Performance wird sich an die des ARKK ETF anlehnen mit ca. 2fachem Hebel und dabei aber durch eingenommene Prämien leicht besser abschneiden. Das ist die Idee.

Gefährdet würde das Depot allerdings, wenn es zu schnell weiter fällt. Denn dann könnte die Marginauslastung eng werden. Zwar wird monatlich mit einem Sparplan von 200 EUR jeweils etwas mehr Liquidität zugeführt. Sollte ARKK in dem aktuellen Tempo allerdings weiter fallen, wird das nicht ausreichen. Von diesem Risiko abgesehen bin ich mir sehr sicher (so sicher man sich an der Börse eben sein kann), dass diese Strategie langfristig mit wenig Zeitaufwand einen guten Ertrag abwerfen wird.

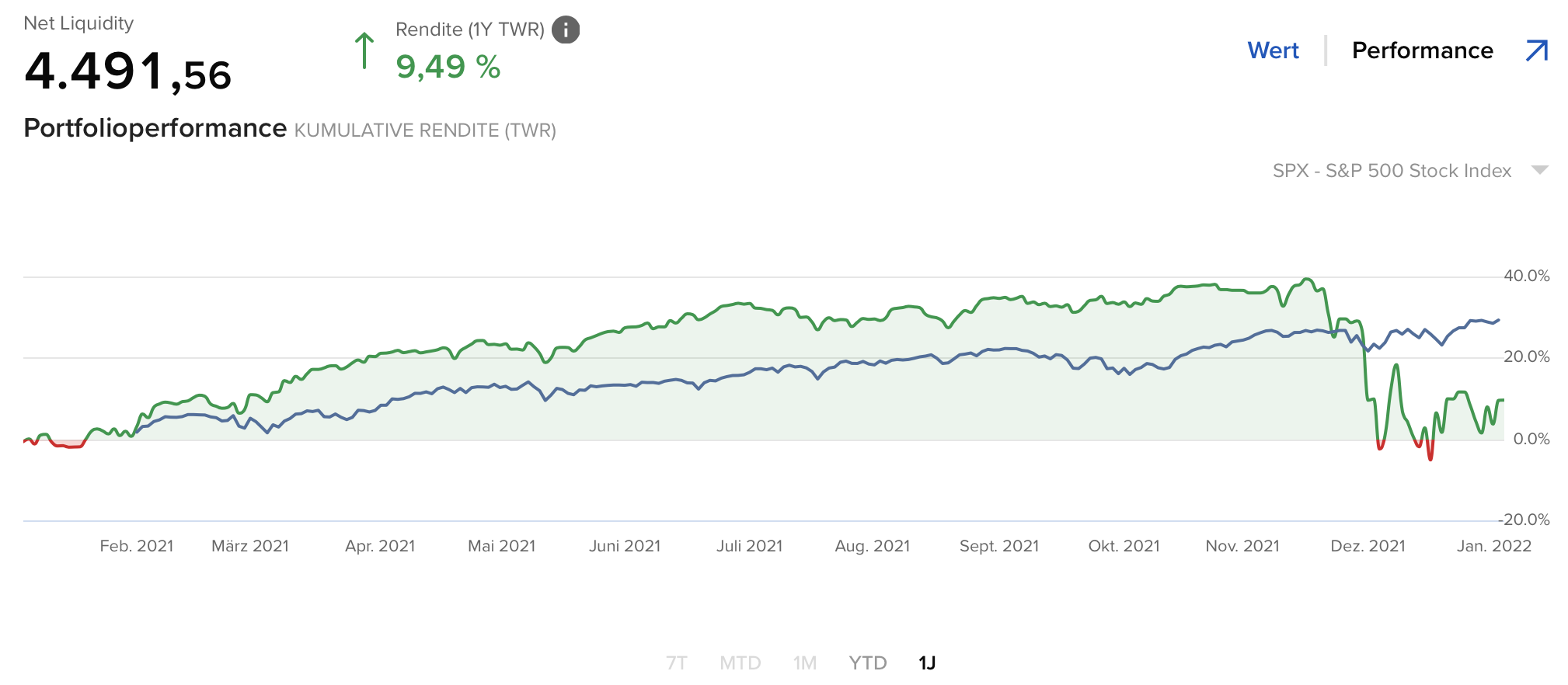

Das Bild zur bisherigen Jahresperformance erzählt leider nicht die ganze Geschichte: Bis November wurde das Depot mit einer anderen, konservativeren Strategie geführt bis ca. 130kEUR. In der Zeit ist der Aufstieg schön kontinuierlich und übertrifft auch deutlich die Performance des S&P500. Im November erfolgte dann die Umstellung auf ein kleines Depot und das ARKK-Disaster startete.

Tradingdepot2 (Earnings und Wheel)

-3.178,79 EUR Verlust. Das entspricht -0.53%. Depotendstand sind 596.791,99 EUR.

Auch das grosse Depot lässt erneut Federn. Auch hier ist die Ausrichtung durch zahlreiche Einbuchungen aktuell leider sehr auf Wachstumswerte und damit deutlich näher am ARKK ETF als am S&P500. So gesehen könnte ich fast noch zufrieden sein.

Es hängt viel an der weiteren Entwicklung der Werte der zweiten Reihe. Mit EXAS, SPCE, LMND, BYND, BABA, BIDU, BURL, SKLZ, PINS, SNAP, APPS, ATVI, Z, PENN, MRNA, DISH, PTON, TRIP, PLTR, DDD, FUBO, DIS, SDC und BILI habe ich viele Titel erwischt, die in den letzten Wochen und Monaten ordentlich unter die Räder gekommen sind. Naiv könnte man davon ausgehen „was stark fällt, wird sich auch wieder gut erholen“. Die Frage ist aber, was einen dafür benötigten Stimmungswechsel herbei führen könnte?!

Wachstumstitel fallen, weil sich die Politik der FED ändert und die Märkte entsprechend darauf reagieren. Für Growth-Stocks wird es schwieriger sich zu finanzieren. Insbesondere haben es solche schwer, die noch keine Gewinne schreiben. Dabei wird die Neuausrichtung der FED keine Eintagsfliege sein, sondern über Monate, vermutlich eher Jahre massgeblich die Märkte beeinflussen. Eine kurzfristige Erholung schliesse ich deshalb aus. Möglich ist aber, dass die Märkte aktuell etwas zu negativ sind und es zu einer (kurzfristigen) Korrektur nach oben kommt.

Stopp! Ich mache keine Marktprognosen (bei denen ich erstaunlich oft ohnehin falsch liege)! Stattdessen möchte ich Strategien konsequent handeln, bei denen rational und logisch erklärbar ist, weshalb sie profitabel sind. Wann sich die Gewinne realisieren, entscheidet der Markt. Bis dahin gilt es geduldig abzuwarten und die einzige Aufgabe ernsthaft wahrzunehmen, die in der Sicherung des Depots liegt. Damit ist nicht gemeint über Absicherungsstrategien Verluste zu vermeiden. Das wäre zwar schön, funktioniert in der Praxis aber leider nur bedingt und kostet massiv Performance. Nein, gemeint ist, dass das Depot als Ganzes nicht gefährdet werden darf, um im „Spiel“ zu bleiben. Der Ausgang des Spiels ist klar, es gilt nur lange genug zu „überleben“.

Damit noch kurz einen Blick auf die Jahresperformance. Sie stabilisiert sich etwas, ist aber weit von den Höchstständen entfernt. Nicht schön, aber das gehört mit dazu leider.

Fazit, Rückblick und Ausblick

Ein spannendes Börsenjahr 2021 ist damit zuende gegangen. Einige Zahlen dazu:

- es wurden deutlich über 1.000 Positionen eröffnet und geschlossen

- dabei sind realisierte Prämien von fast 150kUSD entstanden (bereits nach Abzug der Handelsgebühren)

- durch zahlreiche Einbuchungen von Aktien gibt es aber auch hohe Buchverluste in den Depots von rund 150kEUR

- als tatsächliche Handelsgewinne, echte Performance konnte ich etwas über 46kEUR erreichen. Das ist deutlich hinter der Performance der grossen Indizes. Mein Ziel rund 3kEUR pro Monat durch den Handel zu erwirtschaften, ist damit aber immerhin erfüllt.

Zudem freut mich, dass meine Gewinne meine Ausgaben insgesamt übersteigen und ich damit ein weiteres grosses Ziel für mich erreicht habe: finanzielle Unabhängigkeit. Zumindest in 2021. Schauen wir, was die Märkte in 2022 bereithalten 😉

Für 2022 werde ich das grosse Depot etwas vorsichtiger aufstellen. Einerseits ist der Spielraum durch die vielen Einbuchungen begrenzt. Gleichzeitig möchte ich aber auch die Volatilität bei zukünftigen Trades etwas glätten und werde deshalb noch mehr Spreads verwenden. Ebenso wird die Positionsgrösse pro Einzeltrade nochmals deutlich kleiner werden für mehr Diversifikation und damit mehr Flexibilität. Die Anzahl der Gesamtpositionen wird vermutlich weiter steigen. Ausbuchungen von Einzelwerten wird es hoffentlich über die nächsten Monate geben. Jede Ausbuchung führt zu mehr Luft und sollte die Schwankungsbreite weiter reduzieren.

Mit neuen Ideen und Strategien fühle ich mich bereit für 2022 und freue mich darauf.