Eine weitere schwache Woche an den weltweiten Märkten. Der S&P500 verliert weitere -2.88%. Auch die anderen grossen Indizes sind sehr schwach. Meine Depots können dem Druck ebenfalls nicht standhalten und so muss ich einen weiteren Verlust von -15.753,83 EUR verkraften.

Die Marktampel ist fast unverändert und bleibt gelb.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (Wheel)

Seit Wochen gleicht sich das Bild: die Börsen sind schwach und ARKK ist noch schwächer (-7.72%). Entsprechend macht auch das Tradingdepot1 einen weiteren Verlust von -389,01 EUR, umgerechnet -10.07%. Das Depot sinkt damit auf 3.475,07 EUR. Die Cushion ist mit 59% aber weiterhin in Ordnung. Neue Prämien für die kommende Woche gibt es aktuell wieder keine.

Bereits am letzten Wochenende berichtete ich für das Tradingdepot1, dass keine neuen Prämien aufgenommen wurden. Das bedeutet jedoch nicht, dass der Optionshandel im Depot1 eingestellt wäre. In diesen starken Abwärtsbewegungen möchte ich einfach keine neuen Positionen aufnehmen, die das Potenzial nach oben cappen. Am Mittwoch, 09. März war es aber nach einer kurzen Aufwärtsbewegung in ARKK soweit einen neuen BearCallSpread zu eröffnen.

Keine Prämie am Wochenende bedeutet also nicht keine Prämie während der gesamten Woche. Stattdessen wird der Markt beobachtet und bei passender Gelegenheit der Einstieg gesucht. Im konkreten Fall der vergangenen Woche gab es für den BearCallSpread ab 09. März mit Verfall am Freitag, 11. März immerhin noch 61 USD (nach Gebühren). Das klingt nach nicht viel, ist aber beim aktuellen Depotwert immerhin ca. 1.5%.

Die Jahresperformance schmiert allerdings weiter ab. Fast 60% Verlust. Der Wahnsinn! Vergleicht man das mit dem ARKK ETF (aktueller Jahresverlust -42%) und berücksichtigt den angewandten Hebel von ca. 2, bin ich dennoch zufrieden. Natürlich nicht zufrieden mit dem Verlust. Aber zufrieden mit der Entwicklung in Relation zum ARKK ETF. Ich bin weiterhin überzeugt, sobald sich der ARKK ETF auch nur stabilisieren wird, wird das Depot1 gut profitieren können. Durchhalten!

Tradingdepot2 (Basic Income Strategie und Wheel)

Teure -15.364,82 EUR Verlust kommen im Tradingdepot2 zustande. Das sind umgerechnet -3.15%. Neuer Depotwert sind 471.718,03 EUR. Die Cushion ist im Vergleich zur Vorwoche unverändert bei 70.9%. Offene Prämien für die kommenden Wochen sind 19.066 USD.

Ähnlich wie auch im Depot1 gibt es für viele Positionen allerdings nicht mal Covered Calls / Bear Call Spreads zurzeit. Gegenbewegungen (aufwärts) können sehr schnell und heftig ausfallen. Auf der Unterseite sind hingegen noch keine stabilen Bodenbildungen zu erkennen in den meisten Fällen.

Bei Earnings gäbe es weiterhin einige Chancen. Aktuell handel ich aber keinerlei Earnings und verfolge sie auch nicht mehr aktiv, weil mir die Zeit fehlt. Beruflich bin ich stark eingespannt und muss die verbleibende, für den Börsenhandel zur Verfügung stehende Zeit, bestmöglich einsetzen. Immer mehr kristallisiert sich dabei heraus, dass meine „Basic Income Strategie“ dafür hervorragend geeignet ist. Mit nur wenigen Minuten täglich für Prüfung neuer Signale und ggf. Eingabe neuer Trades, ist der Aufwand gering. Das Risiko ist überschaubar pro Position. Durch Verwendung von rund 10 Underlyings kommen pro Woche dennoch genügend Chancen zustande.

Noch immer befinde ich mich dabei in der „Testphase“. Zwar trade ich die Strategie mit echtem Geld, aber immer nur mit 1 Kontrakt pro Position. Das Ergebnis kann sich dennoch sehen lassen: bei insgesamt ca. 135 Trades seit Jahresbeginns steht aktuell ein Gewinn von knapp 8.000 USD einem Kapitaleinsatz von maximal rund 140.000 USD gegenüber. Dabei rechne ich den maximalen Kapital mit 140kUSD sehr konservativ, weil es bedeuten würde alle Positionen/Underlyings cash secured eingebucht zu bekommen. Die Strategie wird aber nicht mal naked gehandelt, sondern immer nur via Spreads für Notfallabsicherungen. Diese 8kUSD Gewinn hätten sehr aggressiv mit knapp 17kUSD tatsächlichem Kapitaleinsatz erreicht werden können. Kurz: ich bin mehr und mehr überzeugt und werde vermutlich bald die Kontraktanzahl in einzelnen Positionen nach oben anpassen.

Eine weitere sehr einfache Strategie hatte ich vor ein paar Wochen hier ebenfalls erwähnt, war vom Verhalten in den schärferen Marktkorrekturen allerdings zunächst nicht beeindruckt. Inzwischen habe ich auch diese Strategie angepasst und habe jeweils einen fixen StoppLoss im Markt. Bisher gingen „leider“ aber alle Positionen glatt durch. Leider, weil ich erleben möchte, wie hoch die Slippage in der Praxis sein wird, bevor ich daran denke, die Positionsgrössen zu erhöhen. Inzwischen wurden 21 Trades in dieser Art eröffnet, 3 sind davon offen, 18 sind bereits erfolgreich abgeschlossen. Die Trefferquote liegt nach 18 geschlossenen Trades somit noch immer bei unglaublichen 100%. Natürlich kann und wird das nicht so bleiben! Gerade darum ist der Praxistests für Verlusttrades so entscheidend, um zu beurteilen, ob die Strategie auch zukünftig gehandelt wird.

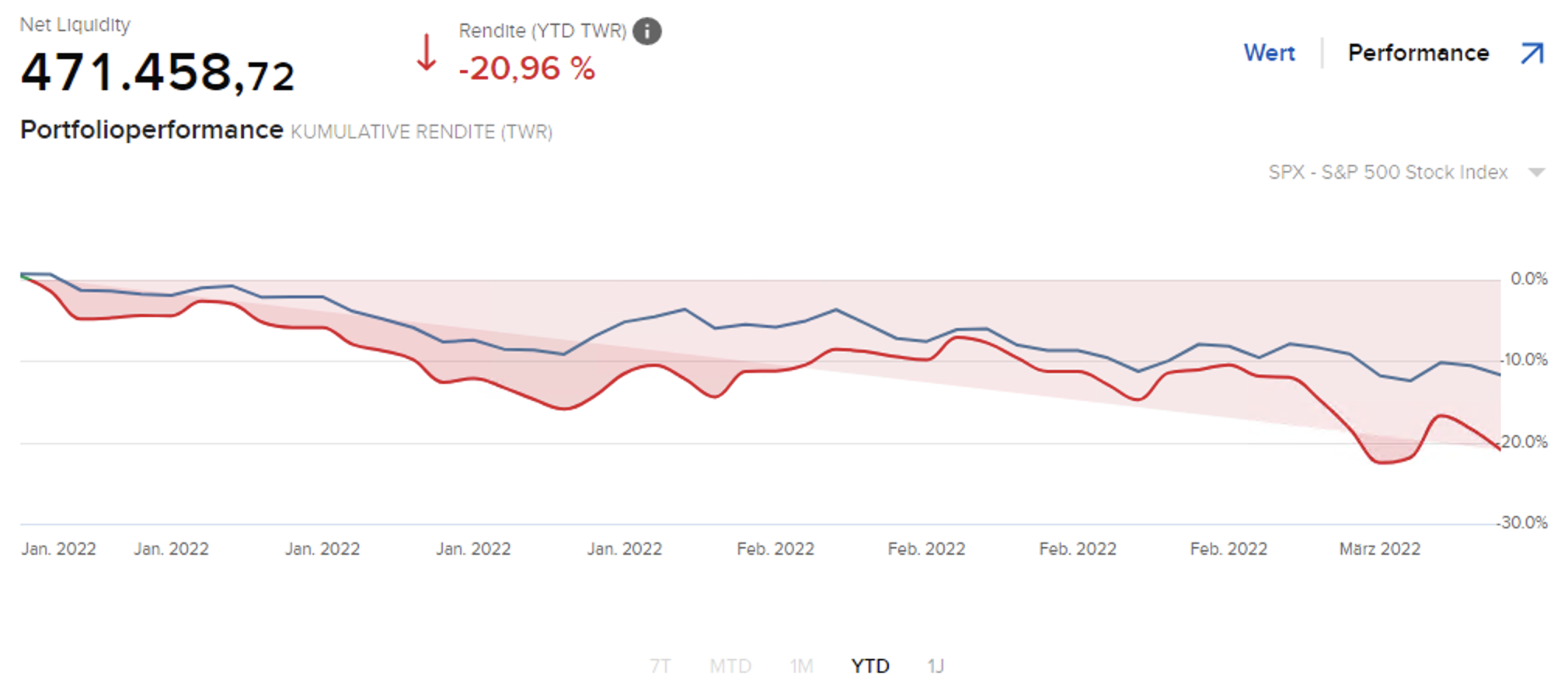

Obige Ausführungen klingen vermutlich sehr positiv und so sind sie auch gemeint: ich bin von den neuen Strategien und Möglichkeiten begeistert. Die Jahresperformance kann das aber noch gar nicht widerspiegeln. Im Gegenteil wurde mit -20% seit Jahresbeginn gerade wieder ein neues Tief erreicht. Geschuldet ist das den bisherigen Depotpositionen. KUV-Highflyer schlummern / bluten seit Sommer letzten Jahres im Depot und haben mittlerweile in einigen Fällen bereits 80% Verlust erreicht seit Einstieg. Heisst das, es kann nicht mehr weiter fallen? Nein, ganz und gar nicht. Auch bei 80% Verlust kann es um weitere 50% runter gehen (Sicht jeweils vom aktuellen Kurs). Die Bewertungen nähern sich mit jedem weiteren Verlusttag aber wieder „gesünderen“ Niveaus an.

Marktampel (gelb)

Die Marktampel bleibt auch in dieser Woche gelb. Minimale Verschiebungen gibt es bei den grünen Kriterien (aktuell 9, letzte Woche 8) und gelben Kriterien (aktuell 14, letzte Woche 15). Unverändert sind die roten Kriterien bei 12.

Interessant finde ich die Entwicklung im VIX und VXX. Obwohl die Märkte in der letzten Woche schwach waren, sind VIX und VXX nicht weiter gestiegen. Der VIX fiel sogar auf Wochensicht deutlich. Wie das genau zu deuten ist, bin ich allerdings noch nicht sicher. In der Theorie ist das eine klare bullische Divergenz und würde darauf hindeuten, dass wir bald einen Boden erreicht haben sollten. Aktuell könnte ich mir aber auch im Gegenteil vorstellen, dass die Verluste in der Wahrnehmung der Marktteilnehmer immer mehr als „normal“ angesehen werden und die Angst weicht. In dem Fall könnte es zu noch lang anhaltenden Abwärtsbewegungen kommen.

Ebenfalls interessant ist das Verhalten des Transportation Index ($TRAN), der deutlich stärker ist als der Dow Jones. Auch hier ist es in der Theorie positiv zu deuten. Dem gegenüber steht allerdings der starke Utility Index ($UTIL), der ebenfalls stärker als der Dow Jones ist und deshalb negativ gewertet wird.

Gar nicht gefallen mir weiterhin die Advance/Decline Charts, die in sauberen Abwärtstrends notieren. Für eine Bodenbildung/Stabilisierung im Markt müssen sich diese unbedingt auch fangen.

Wie immer also viele Zeichen, die positiv und auch negativ gedeutet werden können. Eine eindeutige Marktmeinung kann ich für mich daraus nicht ableiten und verzichte deshalb auch weiterhin auf komplett diskretionäre Trades. Viel lieber bleibe ich bei meinen sehr mechanischen Strategien, die mir eindeutige Signale vorgeben und sich über lange Zeit als profitabel bewiesen haben.