Zurück im alten Trott mit regelmässigen Verlusten… So konnten die grossen Indizes die starken Gewinne der Vorwoche nicht halten und verlieren erneut. Beim S&P500 geht es um -1.20% abwärts. Die Nasdaq100 verliert immerhin nur -1.05%. Schlusslicht ist mal wieder ARKK mit -4.95% und auch meine Depots verlieren überproportional mit insgesamt -6.509,36 EUR.

Die Marktampel verbessert sich hingegen in einigen Punkten weiter. Es bleibt spannend.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (Wheel)

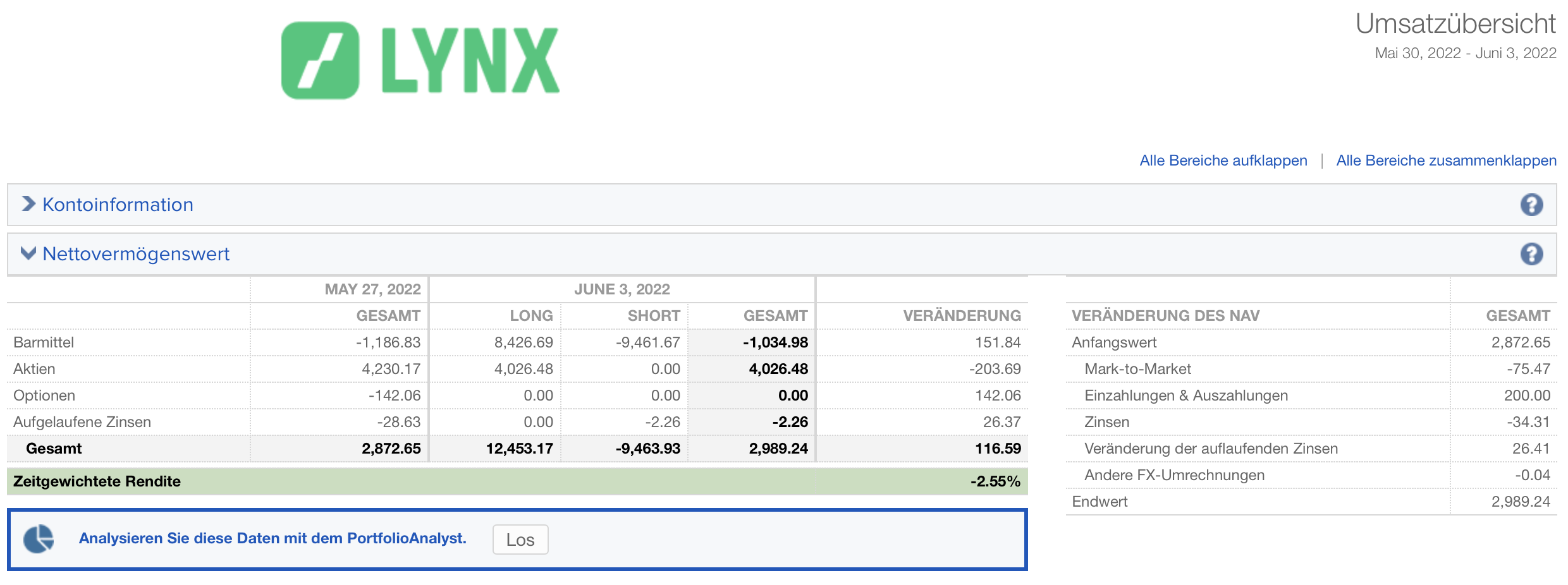

In der Vorwoche konnte das kleine Depot nicht voll vom grossen Kursanstieg profitieren. Dafür schlagen sich die Verluste aber jetzt auch weniger stark nieder. Mit -83,41 EUR, umgerechnet -2.55% ist der Verlust deutlich niedriger als in ARKK. Der Depotstand beträgt neu 2.989,24 EUR. Die Cushion fällt leicht auf 60.8%. Offene Prämien sind aktuell 0 USD.

Die Nettoveränderung ist im Kontoauszug positiv aufgeführt, aufgrund der monatlichen Sparrate von 200 EUR. Abzüglich dieser bleibt der erwähnte Nettoverlust von -83,41 EUR.

Neue Prämien wurden noch keine aufgenommen für kommende Woche, weil ARKK am Freitag deutlich korrigiert hat. Zurzeit rechne ich mit starken Schwankungen in beide Richtungen und möchte mit dem Aufsetzen von Covered Calls und BearCallSpreads auf starke Tage warten, so dass die Strikes nach oben weiter entfernt gewählt werden können. In manchen Wochen gehe ich so leider leer aus, erspare mir aber hin und wieder nervige Reparaturen.

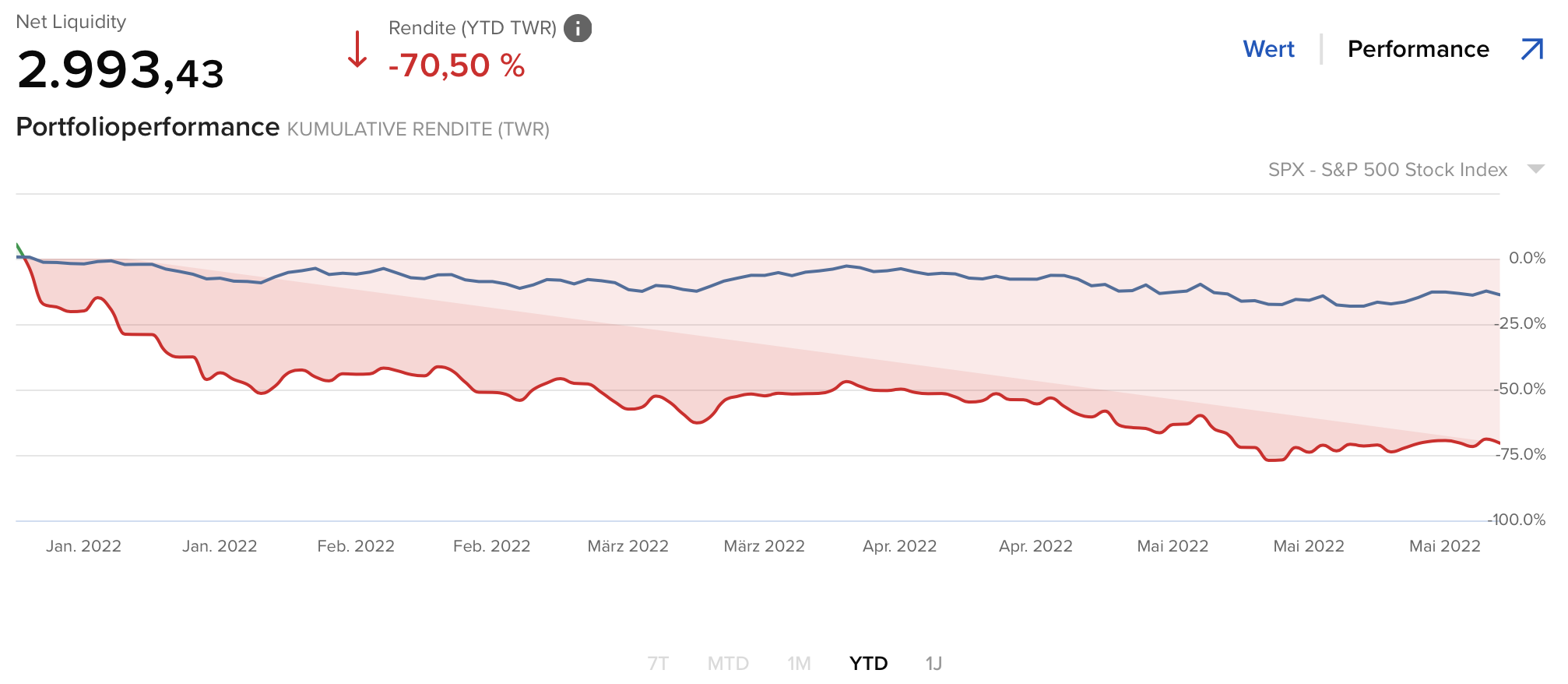

Weiter seitwärts geht es in der Jahresperformanceübersicht. Abwarten und dranbleiben ist die Devise.

Tradingdepot2 (Basic Income Strategie und Wheel)

Im grösseren Depot ist der Verlust mit -6.425,95 EUR auch prozentual mit -1.49% etwas höher als in den Indizes. Das Depot fällt auf 424.678,32 EUR zurück. Die Cushion kann sich weiter erholen auf 34.7%. Offene Prämien sind mit 8.106 USD für kommende Woche wieder recht hoch.

Verluste aus Covered Calls und BearCallSpreads der Vorwoche konnten auch im grossen Depot in dieser Woche teilweise wett gemacht werden.

Die Erhöhung der Cushion ist vor allem auf die Auflösung einer Long Put Position im SPY zurück zu führen. Damit steigt das Depotrisiko, zurzeit sieht es aber nicht nach der nächsten Crash-Bewegung aus, weshalb ich auf die (teure) Absicherung kurzfristig verzichten möchte. Sollte sich am Gesamtbild etwas ändern, wird diese aber wieder aufgenommen.

Nicht ideal ist, dass auch im Depot2 viele Positionen ohne Covered Calls vorhanden sind. D.h. Prämieneinnahmen gibt es für die alten Bestandspositionen in der kommenden Woche kaum. Ich wäre nicht unglücklich, wenn es am Montag oder Dienstag zu starken Aufwärtsbewegungen kommen würde und ich für den Rest der Woche noch Prämien einnehmen könnte.

Die grossen Positionen in SPY und QQQ werden zurzeit über zumeist kurzlaufende Covered Calls gemanagt mit nur 1 bis 3 Tagen Restlaufzeit. Das bietet grösste Flexibilität und grösste Prämieneinnahmen. Sobald eine der beiden Positionen (oder idealerweise sogar beide) erfolgreich beendet wurden, gibt es wieder mehr Spielraum für neue Trades gemäss Basic Income Strategy.

Die Jahresperformance erleidet einen kleinen weiteren Rückschlag. Schauen wir, ob sich die Märkte auch weiter stabilisieren können. Wünschenswert wäre es. Falls nicht, gilt es trotzdem geduldig zu bleiben.

Marktampel (stabilisiert gelb)

Weitere Stabilisierung sehe ich in den Kriterien der Marktampel. Diese sind neu mit 9 grünen, 16 gelben und 9 roten wieder normalisiert. Wie immer gibt es einige positive und einige negative Aspekte.

So ist der Fear&Greed Index zwar inzwischen wieder auf 27 gestiegen, ist damit aber weiterhin in „Fear“. Positiv stimmt mich, dass die Skepsis der Marktteilnehmer gegenüber dem Kursanstieg weiter hoch ist. Von Euphorie ist weit und breit nichts zu sehen. Das macht Hoffnung, dass die Kurse auch weiter an einer „Leiter der Angst“ empor steigen können, oder sich zumindest auf aktuellem Niveau stabilisieren könnten.

Zudem werte ich positiv, dass es zwar einen Wochenverlust gab, aber die kleineren Werte und Tech weniger stark verloren im direkten Vergleich. Das deutet auf mehr Risikoappetit hin. Zudem fällt sogar der VIX trotz fallender Notierungen in den Indizes. Die Lage entspannt sich damit.

Auch positiv ist der TRAN (Transportation Index), der sich bei +-0 in dieser Woche halten kann. Die Lieferketten-Probleme mit China entspannen sich etwas.

Die Advance/Decline Charts tendieren seitwärts, trotz fallender Kurse in den Märkten. Auch das ist ein Zeichen von Entspannung und stimmt eher zuversichtlich.

Und zu guter Letzt ist sogar das Put/Call Ratio im OEX in den letzten 3 Tagen in Folge sehr positiv gewesen. Das habe ich schon lange nicht mehr gesehen und überrascht mich in Anbetracht der fallenden Notierungen zum Wochenschluss.

Trotzdem dürfen auch die Warnzeichen nicht vergessen werden: die Zinsen stehen mit teilweise über 3% recht hoch und bieten eine echte Alternative zu den Aktienmärkten. Die neue Geldpolitik der Notenbanken wirkt weniger stützend. Und der Stand des $VVIX ist mit 90.5 so niedrig, wie schon lange nicht mehr.

Alles zusammen genommen bin ich eher positiv gestimmt. Ich habe schon allein durch meine Depotpositionen aber auch einen ganz klaren Long-Bias. Also bleibe ich dabei: ich habe keine Ahnung und nehme es, wie es kommt.