Schon die fünfte Woche in Folge steigt der S&P500, dieses Mal um 2.00%. Und wieder wird ein neues Allzeithoch erreicht. Aber auch in meinen Depots geht es aufwärts. Insgesamt 10.507,52 EUR Gewinn konnten in der vergangen Woche erreicht werden.

Die Marktampel steht weiter auf grün. Meine Skepsis wächst aber weiter.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

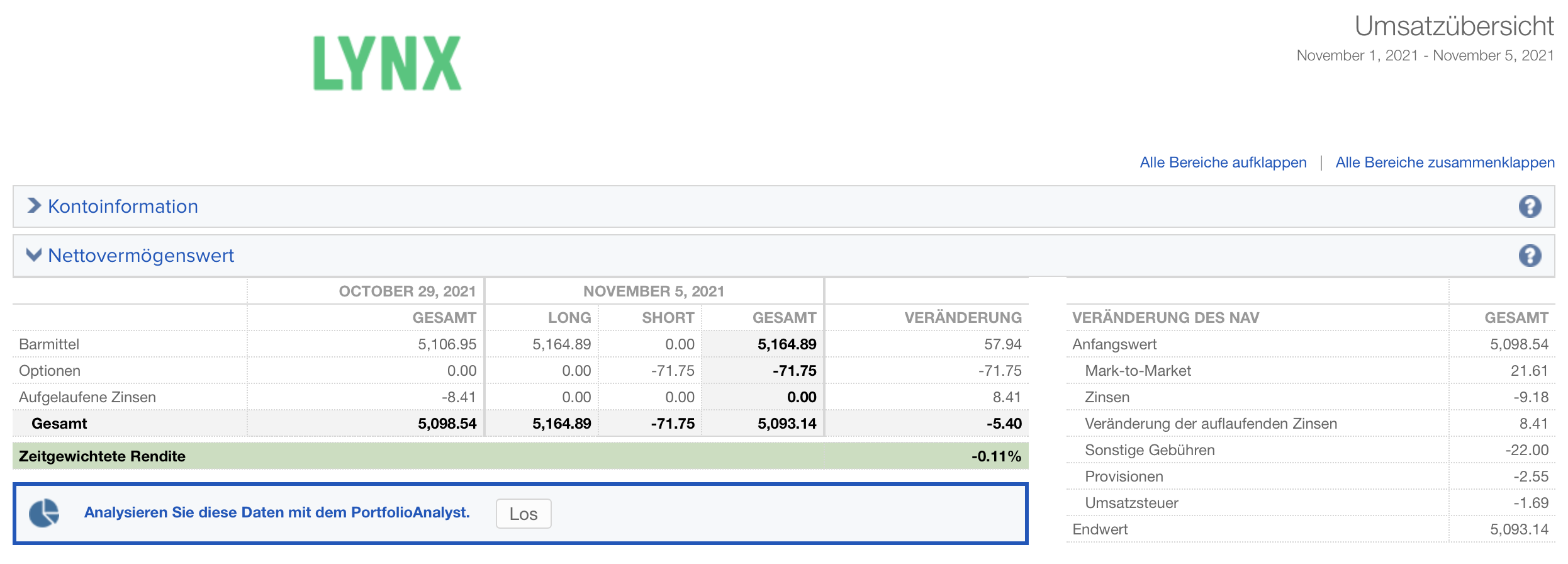

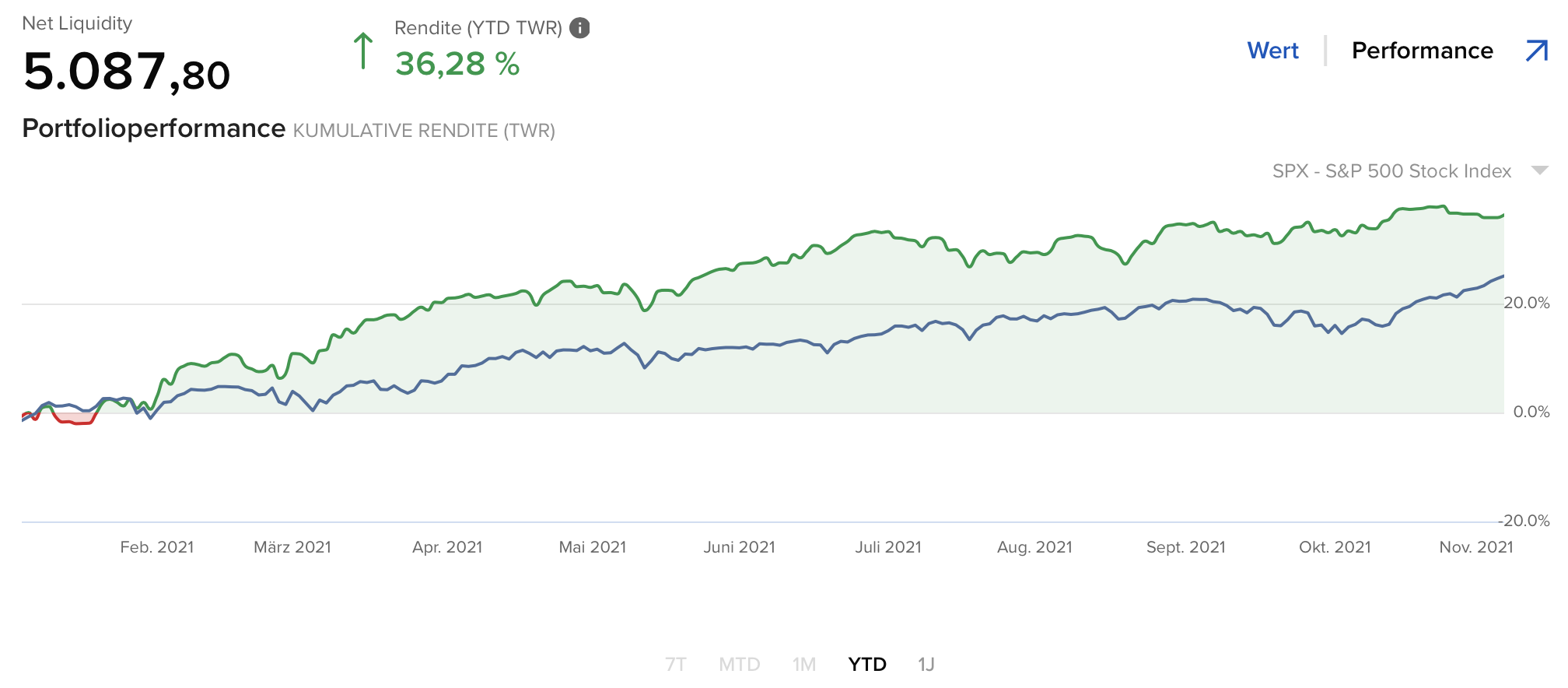

Tradingdepot1 (Wheel)

Erst am Freitag habe ich im Tradingdepot1 wieder die erste Position aufgesetzt. Entsprechend ist der Kontostand fast unverändert zur Vorwoche. Mit einem Verlust von -5,40 EUR, umgerechnet -0.11%, steht das Depot nun bei 5.093,14 EUR. Die Cushion beträgt 65%. Für die neue Woche wurden 105 USD Prämien aufgenommen.

Sehr aktiv kann ich das Depot1 nicht handeln. Dafür fehlt mir die Zeit. Entsprechend greife ich auf einfache, langweilige Strategien zurück, die mit ein paar wenigen Minuten pro Woche auskommen.

Im konkreten Fall heisst das, es wurde ein Short Put auf ARKK eröffnet. Dieser wird gut 100 USD Prämie einbringen, wenn es denn gut geht. Falls nicht, gibt es genügend Möglichkeiten zu rollen oder auch andienen zu lassen. Weil ARKK ein ETF ist, sollte das Totalverlustrisiko nahezu ausgeschlossen sein. Das ist wichtig, denn mit nur 5kEUR im Depot wird ein Hebel von ca. 2 verwendet.

Die Volatilität dürfte im Tradingdepot1 zukünftig deutlich zunehmen. Bei „nur“ 5kEUR im Depot stört mich das aber weniger.

Klar zu erkennen sind die letzten aussergewöhnlich guten Wochen für den S&P500. Es wird Zeit, dass der Handel im Tradingdepot1 wieder startet, um nicht allzu lang durch Untätigkeit zu stagnieren. Der Fokus liegt aber ganz klar auf dem Tradingdepot2.

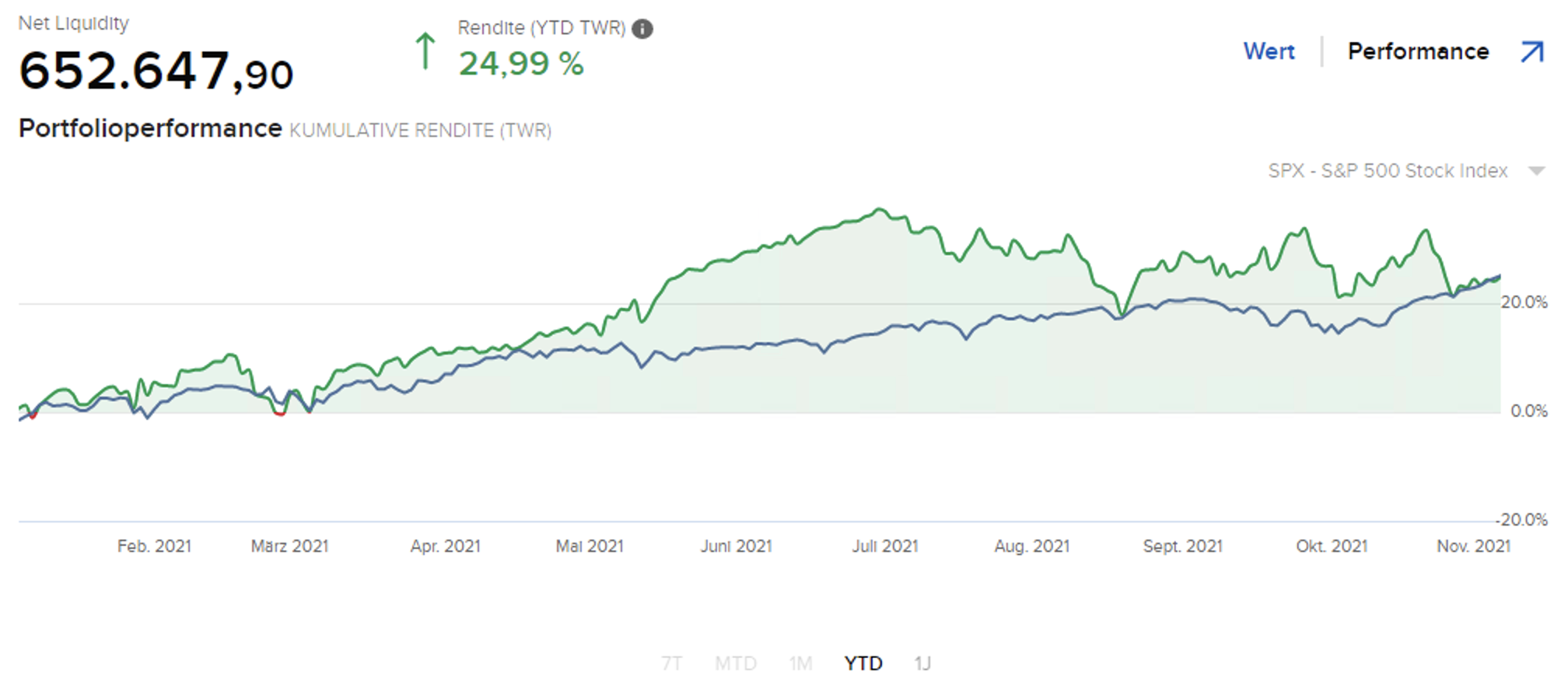

Tradingdepot2 (Earnings und Wheel)

Eine sehr intensive, aber auch sehr lukrative Kalenderwoche 44 schliesst im Tradingdepot2 mit 10.507,52 EUR Gewinn. Umgerechnet 1.69%. Der Depotstand beträgt 653.714,79 EUR. Im Kontoauszug ist sichtbar, dass weitere 27kEUR eingezahlt wurden. Damit ist der Geldtransfer vom Investmentdepot und Tradingdepot1 zunächst abgeschlossen. Mit einer Cushion von 78% ist viel Handlungsspielraum für die kommenden Wochen. Die Prämien für kommende Woche sind mit 7.443 USD sehr ordentlich.

Wie im letzten Wochenbericht beschrieben, habe ich aufgrund des grösseren Depots einige Anpassungen vorgenommen. Das bezieht sich vor allem auf die Positionsgrössen, die deutlich kleiner geworden sind. Dafür wurde die Handelsfrequenz aber nochmals erhöht. So sind in der Woche ganze 101 Positionen gehandelt worden. Das ist viel. Zu viel für mich auf Dauer, aber aktuell ist die Earningssaison am Hochpunkt mit in der Spitze >40 Kandidaten pro Tag.

Einige Besonderheiten oder erwähnenswerte Aktivitäten gab es.

Zu Beginn der Woche stieg BBBY bereits schön an und erlaubte Covered Calls nahe meiner Kostenbasis (ca. 16.50 USD) zu eröffnen. Allerdings nur nahe meiner Kostenbasis, was mir im späteren Verlauf der Woche auf die Füsse fiel. Denn BBBY schoss am Mittwoch weit nach oben auf über 25 USD. Das war ein bisschen Pech. Denn ohne die Covered Calls hätte ich die Aktienposition mit einem fantastischem (unerwarteten) Gewinn beenden können. So war ich über die Covered Calls gebunden und beobachtete nur die weitere Entwicklung. Am Freitag hätte ich ausbuchen lassen können, hätte dann aber einen kleinen Verlust von ca. 450 USD im Gesamttrade hinnehmen müssen. Das möchte ich ungern und entschied deshalb die Covered Calls zu rollen. Mit einem Strikepreis von 22 USD für die kommende Woche wäre ein schöner Gewinn möglich. Unter Umständen sackt die Aktie aber auch wieder ab und das Spiel beginnt von vorn. Wir werden sehen.

Die erst letzte Woche eingebuchten COF sind mit Gewinn aus dem Depot wieder raus. Der Verlauf im Einzelnen:

- BullPutSpread 155/140 auf COF als Earningstrade gestartet am 26.10.2021. Relativ grosse Position mit 10 Kontrakten (10 * 15.500 = 155.000 USD).

- Eingebucht zu 155 USD am 30.10.2021.

- Covered Call mit 155 USD geschrieben am 29.10.2021.

- COF steigt über den initialen Einstandspreis am 05.11.2021. Weil ich die grosse Position möglichst schnell beenden möchte, schliesse ich den Trade (Aktien und auch Covered Call) manuell am Freitag Nachmittag.

- Gewinn insgesamt 1.188,91 USD, ca. 0.77% in 1.5 Wochen auf das maximal benötigte Kapital.

- Über den BullPutSpread als Earningstrade wären nur ca. 380 USD Gewinn geplant gewesen. Durch Andienung also das dreifache Ergebnis erzielt werden.

Ganz ähnlich verhält es sich auch mit WDC, auf die ein Earningstrade am 28.10.2021 gestartet, dann eingebucht wurden und nun wieder erfolgreich ausgebucht wurden:

- BullPutSpread 53/49 am 28.10.2021 als Earningstrade am 28.10.2021. Mittlere Position mit 10 Kontrakten (10 * 5.300 = 53.000 USD).

- Eingebucht zu 53 USD am 30.10.2021.

- Covered Calls mit Strike 53 USD geschrieben am 29.10.2021.

- WDC schliesst über 53 USD und wird entsprechend wieder ausgebucht.

- Gesamtgewinn über eingenommene Prämien 1.189,03 USD, 2.24% auf das maximal benötigte Kapital in gut einer Woche.

- Geplanter Gewinn über den BullPutSpread wären nur ca. 280 USD gewesen. Durch Andienung das vierfache Ergebnis erzielt.

Diese zwei Trades auf COF und WDC sind wunderbare Beispiele, dass eine Einbuchung kein Problem ist, wenn sie von Beginn in den Plan mit einbezogen ist. Die Ausbuchung nach nur einer Woche ist ein idealtypischer Verlauf.

Wie bereits erwähnt war die Woche sehr aktiv mit vielen, vielen Earningstrades. Die Positionsgrösse beschränke ich neu auf ca. 5% des Gesamtdepots, erlaube dafür aber deutlich aggressivere Strikes als früher. Dadurch kommt es natürlich auch häufiger zu Einbuchungen, die aber, wie oben gezeigt, nicht unbedingt ein Problem sein müssen.

So geschehen auch diese Woche. Neu wurden APPS, ATVI, CGC, DISH, MRNA, PENN, PTON und Z ins Depot eingebucht. Einzige Position, die mir weniger gut gefällt ist davon MRNA. Und das gleich in doppelter Hinsicht: einerseits könnte die sogenannte „Wunderpille“ gegen Covid von Pfizer für MRNA zu einem Problem werden. Ausserdem ärgert mich, dass ich den Verlust eigentlich durch einen Spread MRNA 310/290 auf 2kUSD beschränkt hatte. Nach Börseneröffnung entschied ich aber die Long Legs aufzulösen, so dass ein Cash Secured Put mit Strike 310 USD übrig blieb. Die Aktie verlor deutlich weiter, so dass aktuell statt einem Buchverlust von 2.000 USD sogar knapp 8.000 USD Buchverlust im Depot zu verzeichnen sind. Es zeigt sich mal wieder, dass ich mit Kursprognosen sehr schlecht bin. „Schlechtester Trader“… dieser Titel gilt weiterhin ;-).

Dass ein Spread seine Berechtigung hat, zeigt mein Trade auf PTON, auf die ein Earningstrade am Donnerstag eröffnet wurde via BullPutSpread 74/65. Der Kurs überschiesst weit und schloss am Freitag Abend bei nur 55.64 USD. Durch den Spread konnte der Verlust auf ca. 2.4kUSD beschränkt werden. Als Reparatur wurde nun eine Position in PTON eröffnet und ein Covered Call drüber gesetzt. Ich bin zuversichtlich, dass über die Zeit der Gesamttrade positiv geschlossen werden kann, auch wenn es eine Weile dauern mag.

Prozentual ist das Depot noch en Stück vom Allzeithoch entfernt und ist aktuell gleich auf mit der Jahresperformance des S&P500. In absoluten Zahlen fehlt bei der neuen Depotgrösse aber nur noch knapp 2% Zuwachs um auf neue Hochs auszubrechen.

Marktampel (grün)

Die Marktampel bleibt auf grün. Mit neu 15 grünen Kriterien, 11 gelben und 7 roten verbessert sie sich sogar nochmals leicht. Allerdings werde ich immer skeptischer.

Der Fear&Greed Index steigt auf 85 und erreicht damit „Extreme Gier“. Natürlich ist der F&G für ein Timing, besonders auf der Oberseite, weniger geeignet. Dennoch scheint die Stimmung doch extrem bullish zu sein.

Das wird auch durch die letzten Kursentwicklungen bei einigen Einzelwerten bestätigt. Mit TSLA und NVDA schiessen zwei ohnehin schon extrem gut gelaufene Werte nochmals um knapp 10% und 16% in die Höhe.

Und dann gibt es da noch den VXX und VIX mit deutlichen Divergenzen: während der breite Markt steigt, fallen VXX und VIX normalerweise. Diese Woche fällt der VXX aber nur wenig und steigt die letzten 2 Tage sogar deutlich an, trotz steigender Kurse im Gesamtmarkt. Und der VIX steigt sogar auf Wochenbasis an.

Andere beobachtete Marktampeln sind allerdings auch weiterhin grün, was mich zumindest ein wenig beruhigt.

Natürlich muss das alles nichts heissen. Wie oben mal wieder trefflich bewiesen, sollte man nicht allzu viel auf meine Einschätzung geben :-).