Die (US-)Märkte konsolidierten in der vergangen Woche. Der S&P500 verliert leicht um -0.31% und auch mein grosses Depot verliert exakt diese 0.31%. Insgesamt verlieren meine Depots 1.970,08 EUR.

Die Marktampel bleibt auf grün und kann bei den roten Kriterien einige Punkte gut machen.

Die Gesamtübersicht der Tradingdepot-Wochenergebnisse ist in Tabellenform auch jederzeit in der Performance einsehbar.

Tradingdepot1 (Wheel)

Das Tradingdepot1 ist zurück in der Spur. Um 45,73 EUR geht es nach oben auf neu 5.138,87 EUR. Umgerechnet sind das 0.90% Gewinn, während die Märkte insgesamt gefallen sind. Die Cushion ist mit 65% unverändert zur letzten Woche. Neue Prämien für die kommende Woche sind 123 USD.

Gehandelt wurde nur am Freitag Abend für wenige Minuten. Durch die geringe Depotgrösse nehme ich nicht viele Positionen, sondern habe nur den ETF ARKK gehandelt. Die letzte Woche eröffnete Short Put Position mit Strike 118 lief zwar ins Geld, aber durch den Zeitwertverfall und weil der Kurs nicht weit von 118 USD entfernt war, konnte die Position dennoch mit einem Gewinn geschlossen und ein neuer Short Put mit Strike 115 eröffnet werden.

Andienen zu lassen und mit Covered Calls weiter zu arbeiten, wäre die Alternative gewesen. Mit einem Wochengewinn von fast 1% und der neuen Prämie von 123 USD bei Strike 115 werden meine Ziele mit rund 1% pro Woche (Prämieneinnahme) allerdings locker erreicht und ich kann das Risiko durch Runterrollen leicht reduzieren.

Der Blick auf die bisherige Jahresperformance macht weiterhin happy 🙂

Tradingdepot2 (Earnings und Wheel)

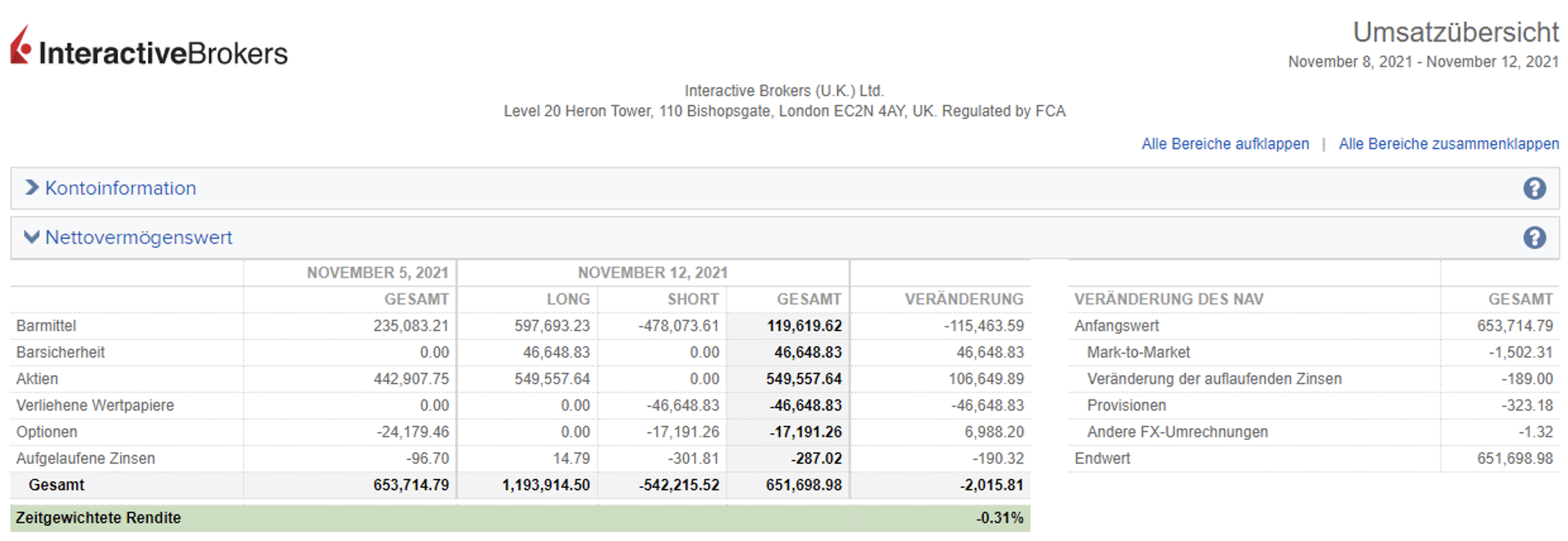

Im Tradingdepot2 geht es um 2.015,81 EUR runter, umgerechnet -0.31%. Neuer Depotstand sind 651.698,98 EUR. Die Cushion ist mit 76% leicht niedriger als letzte Woche. Prämien für die neue Woche betragen 13.315 USD, das braucht allerdings ein wenig Erklärung (siehe unten).

Auch diese Woche wurden wieder viele, viele Earnings gehandelt. Rund 35 verschiedene Unternehmen wurden gehandelt mit Spreads oder unkonventionellen Ratio Spreads. Die meisten Trades waren, wie gewohnt, erfolgreich. Allerdings gab es auch 7 Ausreisser mit TRIP, PLTR, DDD, FUBO, BYND, DIS und SDC. Bisher habe ich die Aktien in diesem Fall jeweils andienen lassen. Am Freitag habe ich mich allerdings entschieden die Positionen zu rollen als Cash Secured Puts. Warum? Das Depot ist zurzeit relativ voll geladen mit kurzfristig unter Druck geratenen Earnings-Trades. D.h. es gibt eine Menge an Positionen jede Woche zu managen und ich möchte zurzeit vermeiden weitere Aktien-Andienungen zu bekommen.

Einen grossen Unterschied macht es eigentlich nicht. Einziger wesentlicher Vorteil ist für mich, dass die Short Puts auch vorzeitig beendet werden können, falls die Underlyings entsprechend stark steigen während der Woche. Ich muss also nicht auf Ausbuchung zum Ende der Woche warten. Das hätte bei Pinterest vor ein paar Wochen einen guten Unterschied gemacht, weil die Position kurzfristig während der Woche hätte beendet werden können. Bei einem erneuten Zusammensacken des Kurses (wie bei Pinterest passiert), bin ich weiterhin in der Position „gefangen“.

Weiterer Unterschied ist, dass die Buchverluste reduziert werden durch das Rollen. Durch das Rollen wird ein Verlust realisiert und eine neue Position mit entsprechend grosser Prämie zum Ausgleichen aufgesetzt. Das macht steuerlich eventuell einen Unterschied, ist für mich aber vernachlässigbar.

Schön ist, dass es auch 4 Ausbuchungen älterer Positionen gegeben hat. Die Gesamttrades hier nachfolgend im Detail.

BBBY wurde als Earnings-Trade am 29.09. gestartet mit einem Spread 20/18 (10 Kontrakten). Die Long Legs wurden bereits am Tag der Earnings mit einem Gewinn von 2.359 USD geschlossen. Es verblieb dadurch zwar eine naked Short Put Position, eine Andienung war aber vor Trade-Eröffnung berücksichtigt und entsprechend die Positionsgrösse gewählt. In den nächsten Wochen wurden jeweils Covered Calls geschrieben. Durch den grossen Sprung Anfang November gerieten diese Covered Calls aber auch unter Druck und die Position wurde nochmals gerollt. Am 13.11.2021 wurde der Gesamttrade durch Ausbuchung geschlossen mit einem Gewinn von rund 1.6kUSD. Das bedeutet über ca. 6 Wochen wurden ca. 8.2% Rendite auf das maximal benötigte Kapital (20kUSD) erzielt. Damit bin ich absolut zufrieden.

Mit BLNK konnte ein weiterer Trade beendet werden, der Anfang Juli etwas übermütig eröffnet wurde, als gerade nur wenig los gewesen ist bei Earnings. Am 02.07.2021 eröffnet mit 4 Short Puts zum Strike 36.50 USD, wurde am 10.07. angedient und seitdem mit Covered Calls gearbeitet. Am 13.11.2021 wurden die Aktien zu 37 USD ausgebucht und es verbleibt ein Gesamtgewinn über den Trade von insgesamt 2.391 USD. Das sind fast 16.4% in knapp 3.5 Monaten. Ebenfalls ein sehr gutes Ergebnis.

Einen fast idealtypischen Verlauf gab es bei CGC, die erst am 04.11.2021 als Earnings-Trade eröffnet wurden und nun bereits am 13.11.2021 wieder ausgebucht wurden. Mit einem sehr engen Spread 12/11 am 04.11. eröffnet in sehr kleiner Positionsgrösse (10 Kontrakte), wurden die Aktien am 06.11.2021 eingebucht. Letzte Woche kam aber eine gewaltige Gegenbewegung, die bis über 15 USD geführt hat und für Ausbuchung der Aktien 13.11.2021 gesorgt hat, wiederum zu 12 USD. Es verbleibt ein Gewinn von 430 USD, was in diesem Fall 3.6% Gewinn in 1.5 Wochen bedeutet. Wäre das Depot nicht bereits sehr voll besetzt, hätte ich die Position eventuell noch um eine weitere Woche gerollt und dadurch weitere Gewinn mitnehmen können.

Letzte Ausbuchung für diese Woche ist die Position auf JWN gewesen. Als Earnings-Trade gestartet am 24.08.2021 mit einem Short Put zu 32.50 USD mit 6 Kontrakten, wurden die Aktien am 28.08. eingebucht. Auch hier wurde über Covered Calls repariert. In der starken Aufwärtsbewegung Anfang November mussten dabei Covered Calls sogar im Verlust geschlossen werden, weil ansonsten die Gesamtposition im Verlust beendet worden wäre. So gab es eine Extra-Runde, die aber dafür sorgte, dass der Gesamttrade mit 416 USD Gewinn endet. Immerhin ca. 2.1% in 2.5 Monaten.

Das sind somit 4 weitere Beispiele, wie teilweise stark unter Druck geratene Positionen am Ende doch noch „gerettet“ werden können uns sogar mit Gewinn geschlossen werden. Die Logik ist dabei ganz einfach: solange das Unternehmen nicht pleite geht, wird es über die Prämien Woche für Woche etwas zu verdienen geben und die Kostenbasis sinkt immer weiter. In den allermeisten Fällen erholen sich die Aktien früher oder später und es kann zum ursprünglichen Einstandspreis wieder ausgebucht werden. In dem Fall verbleiben die Prämien als Gewinn. Aber selbst wenn sich der Kurs nicht erholt, wird die Kostenbasis durch die Prämien Woche für Woche gesenkt und es kann sogar irgendwann zu einem niedrigeren Preis als Einstand ausgebucht werden, ohne im Gesamttrade einen Verlust zu erleiden.

Wenn also (fast) alle unter Druck geratene Positionen repariert und somit ohne Verlust abgeschlossen werden können, was bleibt dann wohl auf der Gegenseite übrig? All die nicht unter Druck geratenen Positionen. Optionshandel erlaubt also Trading ohne Verluste realisieren zu müssen. Perfekt für mich! 🙂

Die bisherige Jahresperformance stagniert hingegen leider. Es sollte nur eine Frage der Zeit sein, bis das Depot auf neue Hochs ausbrechen kann. Bis dahin warte ich geduldig und freue mich trotzdem über die recht ordentliche Performance von bisher 24.60% in diesem Jahr.

Marktampel (grün)

Die Marktampel ist mit 15 grünen, 14 gelben und nur noch 3 roten Kriterien weiterhin sehr stark. Dabei sind die roten Kriterien in dieser Woche stark zurückgegangen (Vorwoche: 7 rote).

Interessant ist der VXX und VIX in dieser Woche, die trotz leicht fallender Märkte sogar ebenfalls fallen. Das ist eine ungewöhnliche Entwicklung denn bei fallenden Kursen steigt typischerweise die Volatilität an und somit auch VXX und VIX. Über die Bedeutung lässt sich allerdings nun streiten: Szenario A) wäre, dass die Marktteilnehmer zu sorglos sind, den Rückgang der Märkte nicht ernst (genug) nehmen und es deshalb zu weiteren Kursverlusten kommen könnte. Szenario B) wäre hingegen, dass die Märkte in starker Verfassung sind und die Erholung bereits vorbereiten, somit also eine bullische Divergenz vorliegt.

Meine eigene Tendenz geht eher in Richtung Szenario B. Aber was weiss ich schon? Ich verlasse mich lieber auf meine Strategien und verzichte auf Kursprognosen.